【完全版】不動産投資の勉強法と初心者がおさえるべき基礎知識

不動産投資は、誰でも簡単に稼げる投資ではありません。どのような投資にも必ずリスクはあるため、不動産投資にももちろんリスクがあります。

それでも不動産投資は人気のある投資の一つであり、堅実に利益を出している人は多くいます。リスクを理解してコントロールするには、不動産投資についてある程度の「勉強」をすることが重要です。

しかし、不動産投資に興味を持ち始めたばかりの方には、

「みんなどんな勉強から手をつけているのだろう?」

「役に立つ正しい情報をどうやって見分けているのだろう?」

などとわからないことがたくさんありますよね。

そこで本記事では、「不動産投資について最低限知っておきたい知識」と「さらに深く学ぶための方法」を解説していきます。

不動産投資について勉強したい方はまずこの記事で知識をつけていきましょう。

目次

【不動産投資の基本】どんな投資なの?

まずは不動産投資の基本について、以下3点から解説していきます。

もうすでに上記の項目について理解しているという方は「不動産投資の種類」からご覧ください。

1. 不動産投資の収益システム

不動産投資には家賃収入を指す「インカムゲイン」と売却した際の利益を指す「キャピタルゲイン」があります。

不動産投資はこの2つの収入のうち、特に「インカムゲイン」に優れた投資です。それぞれどういった内容なのか解説していきます。

1)インカムゲイン

インカムゲインは毎月定期的に入ってくる家賃収入を指します。

家賃は毎月支払われるため、入居者がいる限り毎月の定期収入になります。トラブルがなければ、一般に数年間同じ家に住む方も多くいるので、安定したインカムゲインであることが特徴です。

株式投資や投資信託の場合、元本が大きくないとまとまった運用益(インカムゲイン)は得られません。また、運用益が得られたとしても来年度は元本割れするリスクもあります。

一方、不動産投資なら安定した毎月の収入が入りますし、入居者は退去するとしても、1ヶ月前に申告をする必要があるため、次の入居者を探す時間の余裕があります。金融資産に比べ、不動産投資はインカムゲインを得るためにコントロールできる範囲が広いのがメリットです。

なお、家賃は築年数が経過するにつれて下がっていきますが、家賃は外装を修繕したり、部屋のリフォームをしたりすることで新築時に近い水準に戻すことも可能です。投資初心者の場合は、不動産投資会社にリフォームや修繕の事例を見せてもらうといいでしょう。

売却をしない限り、不動産投資の収益源はこのインカムゲインが中心になります。

2)キャピタルゲイン

キャピタルゲインは売却した際の差分で得る収益です。たとえば、3,000万円で買った物件を3,500万円で売れれば、500万円を得られます。

基本的に不動産は新築時が最も価値が高いため、買ったときより高い状態というのはなかなかありません。しかし、売却までの間不動産を貸し出すことで利益を得ていれば、ローン間最後の売却では最初に支払った頭金の額が回収できている限り、損はしていない状態になります。

株式とはキャピタルゲインの性質がやや異なることがポイントです。

2. 不動産投資のメリット

不動産投資のメリットは以下5点が挙げられます。

自分の望む投資効果が得られそうか確認mしてみてください。

1)インフレに強く、家賃相場が安定している

不動産投資はインフレ時に資産を守る対策として有効です。不動産は現物資産であるため、物価上昇状態であるインフレ時に価値が上がります。

現金を銀行預金などで運用すると目減りしてしまいますが、不動産として運用しておくことで、インフレの恩恵を受けて資産価値を増やすことができます。

また、インフレ時には家賃相場は上がりやすく、デフレやスタグフレーションになった際に家賃相場は下がりにくいです。不動産は人が生活する上で必要なものなので、価値が下がりにくく、安定して収益を上げられる投資と言えるでしょう。

全国賃貸管理ビジネス協会の調査によると、直近10年間で東京都の総平均賃料は以下のように推移しています。毎年12月時点での平均賃料をまとめました。

| 年 | 東京都の総平均賃料 |

|---|---|

| 2010年 | 73,825円 |

| 2011年 | 73,943円 |

| 2012年 | 73,422円 |

| 2013年 | 73,422円 |

| 2014年 | 73,257円 |

| 2015年 | 74,451円 |

| 2016年 | 70,934円 |

| 2017年 | 71,001円 |

| 2018年 | 71,288円 |

| 2019年 | 71,967円 |

| 2020年 | 72,649円 |

多少前後はしていますが、1万円を上回るような大幅な相場変動はなく、家賃相場は安定していると言えるでしょう。現金や保険、株式、投資信託といった金融商品は経済動向の影響を受けやすいため、このような安定性は不動産の大きなメリットです。

2)生命保険効果がある

不動産は所有者が亡くなってローン返済が困難になった際、残債がなくなった状態で家族に引き継げるため、生命保険効果があります。

不動産投資を始める際、債務者が死亡したり、高度障害を負ったりした場合にローン残債免除となる「団体信用生命保険」に加入するためです。加入することで遺族のローンの支払い義務が免除された状態で、不動産の所有権を相続可能です。つまり、生命保険の死亡保険金のように、不動産を遺せます。

通常の生命保険の死亡保険金で1,000万円程受け取りたい場合は、終身型で月々15,000円程、掛け捨て型で月々1,500円程の支払いが必要です。

それに対し、不動産投資では条件にもよりますが、月々1万円程の支払いで、相場2,500万円のワンルームマンションを区分所有することもでき、支払額に対するリターンが大きいと言えるでしょう。

3)自己資金が少なく済む

不動産投資は、レバレッジを利かせることで、少ない自己資金で運用できます。不動産投資でのレバレッジとは、「ローンを使って少ない自己資金で高額の不動産を運用する」という意味合いで用いられます。

例えば、手元に100万円しかない状態でも、2,900万円のローンを組むことができれば、3,000万円の不動産を運用可能です。

ご自身の信用情報や資産状況によってローンを組める金額は異なりますが、少ない自己資金で大きい金額の資産を運用することができます。

4)他人資本で不労所得が作れる

不動産投資は他人資本で不労所得を作ることができます。ローンで投資用物件を購入した際は、月々の家賃収入から得た収益でローンの返済を行います。

つまり実質的に入居者がローンの返済を行っている状態となるので、初期費用以外で自己資金を使わずに不労所得を作り出せるということです。

「他人(金融機関)のお金で物件を購入し、他人(入居者)のお金でローンを返す」という構造になります。

リスクをおさえるための家賃保証や管理のサポートをつけるとローン完済までは持ち出しが必要になる場合もあるので、物件購入時に不動産投資会社に相談しながら、家賃設定・返済額などの計画を精査するようにしましょう。

5)ほったらかしでの運用も可能

不動産投資会社や管理会社に入居者の募集や物件管理などを委託すれば、購入後はほったらかしでも運用可能です。

不動産投資は自身で入居者を見つけたり、入居者からの問い合わせなどに対応したりすると、非常に手間がかかります。委託費用は発生してしまいますが、管理会社に委託することで、自身で対応する手間を軽減可能です。

株式や投資信託の場合は長期保有と考えていても、運用益が悪い際ポートフォリオの再検討が必要になります。不動産投資なら、購入後は大きな問題が起こらない限り、自分で手を動かす必要はありません。

3. 不動産投資のリスク

不動産投資はメリットが多く、安定性の高い投資ですが、投資である以上リスクもあります。主に上げられるのは以下5点です。

リスクのケアについても紹介しますので、なんとなく怖いイメージを持っている方はぜひご覧ください。

1)空室

不動産投資を行う上で空室リスクは避けられません。空室になると家賃収入が全く入ってこなくなり、自己資金でローンを返していく「赤字状態」となります。

せっかく不動産投資を始めても入居者が入らないと、収益をあげることができないので、空室対策は必須と言えるでしょう。入居の際の初期費用を下げたり、空室になりにくい物件を選んだりすると、空室リスクを回避しやすいです。

また、空室は不動産を「購入者(オーナー)→管理会社→入居者」という順に貸し出し、入居状況に関わらずに家賃設定の7~9割の収入が得られるサブリース契約を結ぶことでも対策可能です。

たとえば、当メディアを運営しているグランヴァンでは業界トップクラスの査定賃料の最大95%の家賃保証を提供し、空室時も購入者様に大きな負担がないサポートを展開しています。

保証賃料が高いため、空室時にお客様の家計が苦しくなるといったトラブルを防ぐことができます。

ただし、サブリース契約は賃料の設定や解約条件が管理会社に委ねられるため、契約の際は注意しましょう。

2)家賃の滞納

入居者が入っていても、家賃を滞納されてしまうリスクもあります。こちらも空室と同様に、赤字状態となるので対策必須と言えるでしょう。

滞納家賃を回収する際は、書類を作ったり、裁判を起こしたりする必要があり、非常に手間がかかります。以下のような滞納を未然に防ぐ取り組みが必要です。

- 家賃回収方法を引き落としにする

- 支払い状況を細かくチェックする

- 入居時審査を厳しくし、入居希望者の収入状況を確認する

基本的には家賃滞納が発生すれば、管理会社が対応してくれます。ただし、管理会社は滞納された家賃を回収する義務を負っているわけではありません。仮に回収できずとも手数料はかかることに注意しましょう。

管理会社を決定する際に、過去の滞納事例や対応サポートについても聞いておくことが重要です。

3)修繕

長期的な不動産投資を行う上で、大規模修繕を行うリスクも避けられません。修繕とは、経年劣化や破損した部分を建築時と同じ水準まで戻す工事のことです。

ワンルームマンションの1室など区分所有の場合は、エントランスなどの共用部の大規模修繕をする際に使われる修繕積立金を管理組合が月々で徴収しています。東京カンテイの調査では、15階未満かつ5,000㎡以下のマンションの修繕積立金の相場は107円/㎡と発表されています。

30㎡程度のワンルームマンションであれば、3,000円前後かかるイメージです。

区分マンション投資であれば、この修繕積立金から修繕費用はまかなわれます。

一方、マンションを一棟購入して運用する場合は、所有者負担で大規模修繕工事を行わなければなりません。国土交通省の調査では、マンションの大規模修繕を行う場合、1戸あたり75万円〜100万円の費用を負担する割合が多いと発表しています。また、同調査によると大規模修繕は、1回目を築13〜16年、2回目を築26年〜33年、3回目を築37〜45年で行う場合が多いです。

物件購入費用以外にも大きな費用負担が発生する可能性があることを念頭に置いておきましょう。投資を始める際には、修繕の際の費用はどうなるのかなど聞いておくのがおすすめです。

4)災害

台風や地震などの災害に見舞われ、不動産の価値が下がってしまうリスクもあります。大規模な倒壊が起きた際には、修繕不可能となるリスクも0とは言い切れません。

地震については、保険に加入することでリスクを軽減できます。また、台風等による水害については、物件の所在地に水害リスクがあるかどうか確認することで、回避可能です。

2020年8月より、水防法に基づき作成された水害ハザードマップを提示した上で重要事項説明を行うことが国土交通省より義務付けられています。契約前に「水害リスクに見舞われる可能性があるのか」「見舞われた場合はどう対応するか」を確認し、リスクを最小限に抑えましょう。

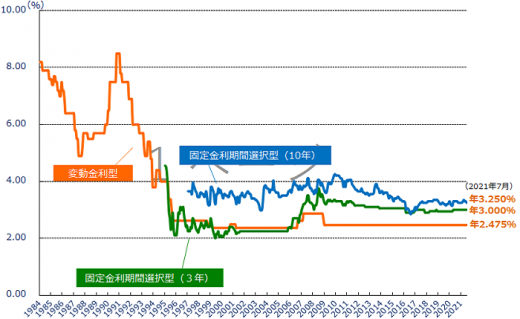

5)金利の上昇

金利が上昇し、返済額が予定よりも増えるリスクもあります。金利とは、金融機関にお金を借りたときに支払う利子のことです。

ローンの金利方式を「変動金利」「固定金利期間選択型」で設定した場合、市場の金利と連動して金利が見直されます。

例えば、3,000万円のローンを10年の返済期間で借りた場合、年利2%・2.5%では利子は以下のようになります。

- 金利2%:600万円(1年間で60万円)

- 金利2.5%:750万円(1年間で75万円)

なお、住宅金融機構の調査によると、1984年〜2021年での住宅ローン金利の変動は以下のようになり、直近では2〜4%の間に収まっています。

引用:民間金融機関の住宅ローン金利推移(変動金利等)|住宅金融機構

金利が上がると返済金額も上がるというリスクを考慮した上で、金利を選びましょう。

マンション投資の金利について詳しく知りたい方は「マンション投資のローンを低金利に!知っておきたいポイントとは?」で解説していますので、併せてご覧ください。

より詳しくリスクを知りたい方は、「「不動産投資はやめとけ」は本当?7つのリスクと失敗する人の特徴」をご参照ください。

【不動産投資の種類】どのような種類があるの?

前章までで一般的な不動産投資全般に共通するメリットやリスクを解説してきましたが、実は不動産投資にはいくつか種類があります。

< 不動産投資の主な3種類 >

- 一棟マンション(アパート)投資 ➞ 余裕資金が大きい方向け

- 区分マンション(アパート)投資 ➞ 不動産投資初心者向け

- 戸建て投資➞ 不動産投資経験者向け

すべて調べたり、話を聞きに行ったりしてもいいですが、特にビジネスパーソンの場合は、本業があり不動産投資の勉強にかけられる時間がどうしても限られるため、まずは自分に向いた不動産投資の種類を絞りこんでから勉強に取り組んだ方が、効率が良いでしょう。

上記それぞれにどんな違いがあるのか以下でも簡単にまとめてみました。

1.一棟マンション(アパート)投資の特徴

一棟マンション(アパート)投資のメリットは、運用が成功した時の利益が大きく、オーナーの判断でリノベーション・リフォーム・修繕工事を行えることです。

一方のデメリットは、多額の購入資金が必要になるために失敗してしまった時の損害が大きいことです。管理会社や投資会社などパートナー選びは慎重にやらなくてはなりません。

一棟マンション投資では、修繕費用の積み立てなど、あらゆる”やりくり”を緻密に行う必要があり、不動産運用のノウハウをしっかり持っている方でないと成功させるのは難しいです。

2.区分マンション(アパート)投資の特徴

マンションやアパートをひと部屋ごとに所有する区分投資は、リスクの分散がしやすく、少ない自己資金からはじめられることがメリットです。

天災などでマンション・アパート全体がダメージを受けても、一棟投資ほどの損害がなく、流動性も比較的高いことから「不動産投資初心者は、まず区分投資で考えるべき」と言われています。

一方のデメリットは、オーナーの権限が限定されることや、分散投資をしていない場合の空室収入がゼロになることにあります。

サブリース契約を結ぶことで、区分投資でネックとなる空室リスクを抑えることができます。サブリース契約とは、サブリース契約とは入居者がいなくても家賃収入を得られる仕組みのことです。

自分の物件を不動産会社に貸し出して保証賃料をもらい、その不動産会社が入居者に転貸するという流れになります。

3. 戸建て投資の特徴

戸建て投資のメリットは自由な運営がしやすく、ターゲットがファミリー層なので家賃収入が高めであることです。

一方のデメリットは、1度空室になると次の入居者が決まりづらく、場所選びを間違えた時の空室リスクがかなり高いことです。

【不動産投資の始め方】不動産投資を始める3つのステップ

不動産投資は、以下のような流れで始めます。

また、購入後に管理会社と契約することで、ご自身で管理する負担を軽減できます。それぞれ解説していきます。

1. 投資金額や計画を決める

まずは、不動産投資にあてる金額や運用計画を決めます。運用計画を決める際は、以下のような要素を書き出して計画書にまとめましょう。

- 自身の信用情報(勤務先、勤続年数、負債状況)

- 資産や収入などの状況

- 購入したい不動産の規模

- 収支シミュレーション etc

破綻しない計画を作るためには徹底した収支シミュレーションが必要です。月々のローン返済額以外にも以下のような費用が発生します。

- 管理費

- 修繕積立金

- 所得税

特に所得税には注意が必要で、計画時点で所得税などの税金を考慮しないと、家賃収入よりも税金等の支払い額が大きくなる状態に陥り、赤字になってしまうことがあります。

また、現在の収入状況からどれくらい不動産投資にお金を使えるのかも考慮する必要があります。不動産投資を成功させたいのであれば、不動産投資の専門家や不動産投資会社のファイナンシャルプランナーを持っている担当者にお金まわりの相談をしながら計画を立てることをおすすめします。

2. 物件を探す・紹介を受ける

計画が定まったら、不動産物件を探していきます。主な不動産物件の探し方は以下の2つです。

- ポータルサイトに載っている物件に問い合わせをする

- 不動産投資会社から紹介してもらう

楽待などのポータルサイトでは、多くの物件情報が集まっており、スマホやパソコンで好みの物件を探せます。不動産業者の問い合わせ先が記載されているので、すぐに問い合わせ可能です。

ただし、投資初心者の場合、「良い物件」の定義がわからず、選択肢が多すぎるため選別が難しいでしょう。

一方、不動産投資会社に問い合わせると、希望に合った物件を実際に紹介してもらいやすいです。エリア相場や物件の詳細も質問して確認することができます。

ただ、たくみな営業トークにのせられてしまう可能性もあるので、「必ず儲かります」「今すぐ決断すべきです」などの過度な表現を使う会社には注意しましょう。

不動産投資は長期的な運用になるので、焦って購入するのではなく、担当者との相性を見ながら、下調べを入念に行った上で購入に踏み切ることが大切です。

3. ローン審査をうけて購入する

購入する物件を決めたら、ローンの審査を受けて購入へと進みます。ローンの手続きの流れは以下のとおりです。

| 流れ(項目) | 何をするのか |

|---|---|

| 【1】ご面談 | ローンについての相談 |

| 【2】物件へのお申し込み | 申し込み書の記入・申し込み金の支払い |

| 【3】重要事項の説明・売買契約 | 署名捺印・手付金の支払い |

| 【4】必要書類の回収 | ローン書類とその他必要書類の記入・提出 |

| 【5】ローンのお申し込み | 個人信用情報の照会 |

| 【7】ご面談(金消契約) | ローン契約の実行 |

| 【6】決済 | 中間金と諸費用の支払い・ローン実行 |

| 【7】引渡し | 引渡し書類 |

ローンの審査では以下のポイントを参考に信用力を判断され、特に勤務先や勤続年数が重要視されています。

- 勤務先情報

- 勤続年数

- 年収

- 自己資金

- 金融事故歴

- 健康状態

- 購入予定の不動産の収益性

なお、ローンの事前審査の承認がおりていないと物件の契約に進めないことがあるので、物件の購入申し込みと同時期に事前審査に申し込みます。

+α)不動産業者に管理等を委託する

物件を購入後に物件の管理や客付け業務を委託する会社を決めましょう。以下のような業務を管理会社に委託できます。

- 入居者の募集

- 物件の契約書の作成

- クレームなど対応

- 家賃の回収

- 共用部の清掃

- 設備の点検 etc

不動産運用に関わる業務をほとんど管理会社に委託することができるので、不労所得のような状態を作り出すことができます。

ただ、管理委託費用が月々の家賃収入から引かれていくので、費用はしっかり確認しましょう。ローン完済まで持ち出しが必要になる際は、払い続けられる金額かの判断が必要です。

不動産投資をさらに学びたい方におすすめの3つの勉強法

不動産投資の勉強をさらにしていきたい方のために、3つの勉強法を紹介します。

自分に合う方法で勉強して、自分に合う運用方針や会社を決めましょう。

1.書籍

体系的に不動産投資について学びたい方には書籍がおすすめです。まとまった情報が入っているので、一度に多くの情報を取り入れられます。

不動産投資の基本を学ぶ際は「世界一やさしい不動産投資の教科書1年生(ソーテック社)」という本がおすすめです。上記以外にも、不動産投資の「入門書」や「基本」という言葉が記載されている本であれば、初心者の方でも分かりやすく書かれているので、読みやすいでしょう。

ただ、不動産投資に関する書籍には、投資会社の宣伝も含まれているので、内容を鵜呑みにしてはいけません。成功体験談をそのまま真似しても必ず成功するわけではありませんので、あくまで知識を身につけるために読むようにしましょう。

2.Webサイト

Webサイトでも不動産投資について勉強することができます。無料で閲覧できるため、スキマ時間に調べてみましょう。

Webサイトで勉強する場合は、さまざまなサイトを見ることが重要です。Webの記事も書籍と同様に、自社の投資商品を紹介するために意見が偏っている場合があるためです。また、記載内容が間違っている場合もあるので、信憑性の高いサイトを見極めるようしましょう。

3.セミナー

不動産投資の勉強でもっともおすすめなのは、不動産投資のセミナーへ参加することです。不動産投資セミナーに参加するメリットは以下2つがあげられます。

- 専門家と話しながら不動産投資の勉強ができる

- セミナーを主催している会社の質を確認できる

不動産投資では、物件の選び方から運用の仕方、さらには税金などのお金の知識も必要です。独学で学ぶよりも、直接専門家から話を聞いた方が効率良く勉強できるでしょう。

また、セミナーへ参加することで、主催会社の雰囲気を掴むことができるので、信頼できる会社かどうか判断しやすいです。良い会社であれば既存顧客の体験談や未公開物件の情報などを教えてくれる場合もあります。

無料のセミナーも多いので、勉強のために積極的に参加することをおすすめします。そのあと営業を受けてもいいですが、極端に「うまい話」ではないかは注意しましょう。

グランヴァンの不動産投資セミナーに

参加してみませんか?

「あなたに合った資産運用とは?」など初心者向けのテーマから、不動産投資でおさえるべきポイントまで丁寧に解説いたします。

- 参加費無料・参加はオンライン

- 強引な営業なし

- コンサルタントへの無料相談も可能

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

不動産投資の勉強にもなる3つの分野

不動産投資の勉強として以下の分野も役立ちます。

余裕がある方はこれらについても基礎知識をつけましょう。

1. 簿記の勉強(税金に関する知識)

以下のような簿記の会計知識を習得しておくと、不動産投資の成功に繋がります。

- 売上や利益などの収益計算

- 減価償却などの経費

- 固定資産税や所得税などの税金

特に、税金に関する勉強は必要不可欠です。固定資産税や所得税を考慮していないと、収益シミュレーションを行う段階で黒字でも、実際に不動産を購入した後に赤字状態になることもあります。

書籍やファイナンシャルプランナーなどの専門家のもとで、正しい税金の知識を身につけましょう。

2. 不動産の小口商材の運用

実際に不動産の小口商材を運用してみると、不動産投資の実践的な知識が身につきます。以下のようなものが小口商材として運用可能です。

- 証券化されたREIT(リート、不動産投資信託)

- 小口化した不動産投資商材

- 不動産投資クラウドファンディング

これらの商材は、月1万円ほどの非常に少額からスタートできます。投資額が少ない分、利益も少ないですが、不動産投資のイメージトレーニングとして学ぶことができます。

3. 金利や借入可能金額などの金融知識

金利や借入可能金額などの金融知識も不動産投資の勉強になります。

前述したように、金利とは金融機関にお金を借りたときに支払う利子のことです。少しでも低い金利でローンを組むことができれば、返済金額が少なくなるので利益が出やすくなります。金融機関や使うローンによって金利が異なるので、銀行に相談に行ったり、不動産業者に相談したりして、低金利で借りられる金融機関を見つけましょう。

また、借入可能金額を上げることができれば、購入できる物件の幅を広げられます。以下のようなポイントを参考に借入金額が決定されます。

- 勤務先情報

- 勤続年数

- 年収

- 自己資金

- 金融事故歴

- 健康状態

- 購入予定の不動産の収益性

借入可能額を増やしたいのであれば、ローンを組むまでは転職を控えたり、貯金を増やして自己資金を増やしたりして、信用情報を高めることができます。

外へ出て不動産投資の勉強をしよう

独学だけでは、もしも間違えて認識している情報があったとしても正してくれる人がおらず、後に大きな失敗に繋がってしまうケースがあります。

だからこそ、外へ出て不動産投資の勉強になることをしてみることも大事です。

書籍やネットコラムを読み込むだけでは理解できない、自分の身体の感覚で感じ取れる情報や、不動産投資に関するプロフェッショナルが発信する確かな情報が、外では得られます。

“不動産投資の準備は入念に行って当然”なので、面倒がらずにどんどん外に出て勉強する機会を作りましょう。

1.現地調査を行いエリアの現状を確認する

もしも不動産投資を行うエリアが決まっていたら、現地調査に行くことをオススメします。

街の情報はネットでも入手できるかもしれませんが、実際に自分でそのエリアを歩いて見てみないと、分からないことがとても多いのです。

「どんな人が住んでいる街なのか」、あるいは「暮らしやすいと感じるか」、「最寄り駅や最寄りバス停までの道のりはどうか」など、チェック項目をリストアップして効率的に調べてみましょう。

2.不動産投資セミナーに参加する

「楽待」などの不動産投資総合情報サイトなどから確認できるように、今や全国各地で不動産投資に関するセミナーが開かれています。

不動産投資セミナーは初心者向けに無料で開講されていることも多く、正確性の高い不動産投資の知識を身に付けたい方にとっては、非常に有効です。

ぜひ、お住まいの地域で初心者向けの不動産投資セミナーが開講されていないか、調べてみてください。

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

不動産投資で失敗しないためには勉強と信頼できる担当者との出会いが重要

以上、不動産投資に興味を持ち始めたばかりの方が、どうやって勉強を進めていくべきか・どんな知識を身に付けていくべきか、情報をまとめてみました。

自分に合った方法で不動産投資の勉強に取り組むことが理想ですが、本当に何から手を付けたらいいのか分からない時には、ぜひこの記事の内容を参考にしてもらえればと思います。

ればと思います。

不動産投資のリスクは「危険性の高い投資を見抜けるよう勉強すること」と「セミナーで信頼できる担当者を探すこと」でおさえられます。

勉強をしたら、複数の投資会社のセミナーに参加してみましょう。担当者にさまざまな質問をして、すべてに納得できるかが重要です。

信頼と実績で選ばれる不動産投資会社が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※)となり、多くのオーナー様からご紹介いただく企業へと成長してきました。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして25年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成