【22年最新】金投資はおすすめできる?4つの投資方法と弱点を解説

2022年はウクライナ情勢や対ドルでの円安など、複数の社会情勢の影響を受け、金地金(ゴールド)の価格が2022年4月には1グラム8,969円になるなど、連日過去最高値を更新しています。

需要が上がっていることからおすすめの投資のようにも思えますが、高額であることや保有するだけでは資産が増えない側面から、投資するかはしっかり考えて決めるべきです。

この記事では、

- 「金投資とは?その値の安定の理由」

- 「金のそれぞれの投資方法の特徴は?」

- 「金投資のメリットは?」

- 「金投資の弱点は?」

を挙げていきます。

目次

金投資とは?2022年は歴史的高値を記録

金投資とは、金を金融資産として保有し、購入時と売却時の差分を利益として得る投資を指します。金は希少性が高く、相場も安定しているため、従来からある投資対象の1つです。第二次世界大戦前は、世界の金融政策の中心にあり、現在でも多くの国々が保有しています。

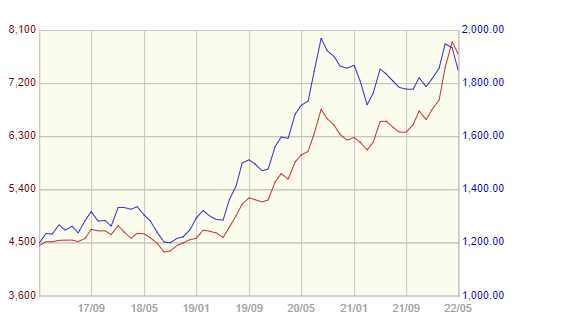

ここ3年ほどで、金の価値は急激な上昇を見せています。金価格の指標とされる田中貴金属工業の月次金価格によると、2017年1月の金価格4,444円から、2022年5月には約1.7倍もの高値がつくほど、右肩上がりで金の価値が上昇しているのです。

引用:過去5年間 月次金価格推移|田中貴金属工業

金の価値が上昇するタイミングは、なんらかの社会情勢の変化により、経済が停滞しているときです。経済が停滞すれば積極的な財政出動と金融緩和が行われるため、中央銀行は市場にお金をばらまきます。

こうなると金利はどんどん低下し、債券を保有するメリットがなくなります。株式においても、経済の見通しが立たない今、株式投資に積極的になれないのは当然でしょう。つまり、国や企業における信用が下がっている状態といえるのです。

一方、金は企業や国が発行しているものではないため、相対的に価値が上がっているのです。

金投資のメリット

金の投資は実体経済に影響を受けにくい独特の値動きをすること、また、そのために景気に左右されにくい投資です。ここからは、より具体的に「金投資」の3つのメリットをご紹介します。

1. 信用リスクがない

株式や債券は企業や国家が傾けば、価値は下がります。経営破綻すると株式や債券が紙切れになると言われることもあります。

他方で金は、企業や国が発行しているものではないため、実体経済との連動が大きくありません。世界的に「金 = 価値がある」という認識が持たれています。

金には発行する機関がなく、存在そのものが価値となるためです。このように、あらゆる信用リスクとは無縁で、安全性や信頼性に優れています。

2. インフレに強い

金はインフレに強い資産といえます。インフレとはモノの価値が上がることで、現金の価値が下がること。金はモノであるため、インフレになると相対的に価値が上がる傾向にあります。また、災害時や戦争、世界情勢の混乱時などにも上がる傾向があります。

こうした背景もあり、「有事の金」とも呼ばれています。金の価格変動は比較的緩やかなため、大きく利益を得ることは難しいですが、上記のようなトラブルの際には、守りの資産として活用できます。

3. 価値基準が世界共通

金は世界共通で価値が認められており、他の資産と比較して換金しやすい利点もあります。

例えば日本で不動産を売買する場合、購入する際は自らタイミングを見計らえば良いですが、売却する際は日本情勢や景気変動などにより思い通りに売却できないことも。

結果的に買い手が見つかりにくくなります。その反面、金であれば世界に市場が開いているため、買い手が見つかりやすいというメリットがあります。

金に投資する4つの方法

金投資は大きく分けると4つの種類があります。

1. 純金積み立て

| 最小投資額 | 1,000円〜/月 |

|---|---|

| 投資方法 | 毎月一定額を積み立てて金を購入する |

| 確定申告の有無 | 売却益が出れば必要 |

手間暇がかからず、個人でも気軽に投資でき、購入した金を実際に保有しておく必要もないため、保管コストもかかりません。1000円単位から投資可能で、一定の利益が出れば確定申告が必要です。

2. 金ETF、投資信託

| 最小投資額 | 100円 |

|---|---|

| 投資方法 | ETF(上場投資信託)や投資信託を購入する |

| 確定申告の有無 | 基本的には確定申告が必要だが、特定口座を選べば配当時に源泉徴収され、不要 |

証券会社で購入でき、手数料が低い点がメリットことです。保管する必要がないため、盗難のリスクはありません。

ETFは投資信託の一種ですが、大きな違いとして上場している点が挙げられ、次のような特徴があります。

| 投資信託 | ETF | |

|---|---|---|

| 売買手数料 | 不要 | 必要 |

| 信託報酬 | 高い | 低い |

| 取引時間・価格 | 1日1回 | リアルタイム |

| 商品数 | 多い | 少ない |

ETFは売買時に手数料がかかりますが、投資信託と比べて信託報酬が低いため、長期投資をするならETFが向いているでしょう。一方で、投資信託のほうが商品数が多く、iDeoCoやNISAといった税制優遇対象となる商品が豊富です。

自分の投資スタイルに合わせて選択しましょう。

3. 金地金

| 最小投資額 | 1gあたり8,600円前後(2022年6月時点) |

|---|---|

| 投資方法 | 金の棒や板を購入する |

| 確定申告の有無 | 売却益が出れば必要 |

金地金のメリットは、現物を保管できるため、有事の際にはすぐに換金できることです。一方で、盗難のリスクが高いのには注意が必要です。

4. 金先物取引

| 最小投資額 | 約23万円 |

|---|---|

| 投資方法 | 将来の特定の時期における売買を約束する取引方法 |

| 確定申告の有無 | 売却益が出れば必要 |

金先物取引のメリットは、レバレッジを活用して少ない額で大きなリターンを得ることができることです。例えば、金地金価格が1g8,000円の際に、今後の値上がりを予想して、1年後も1g8,000円で買うことができる「金先物」(1kg)を1枚購入することにしたとします。

もしも1年後の満期日に金地金価格が8,500円に値上がりしていた場合、50万円の利益(=(8,500円-8,000円)×1枚×1,000倍}になります。一方で、500円値下がりしたら、50万円の損失になるため、最もリスクが高い投資です。

金投資ができる会社例

金投資の方法は4種類あり、投資方法によって利用できる証券会社や金現物提供会社が異なります。特に証券会社は日本に1,300店舗以上あるため、ここでは主要な証券会社と金現物提供会社を紹介します。

| 「金投資商品」証券会社 | 現物購入 | 純金積み立て | 金ETF 投資信託 |

金先物取引 |

|---|---|---|---|---|

| 楽天証券 | 〇 | 〇 | 〇 | 〇 |

| SBI証券 | 〇 | 〇 | 〇 | × |

| マネックス証券 | 〇 | 〇 | 〇 | × |

| DMM.com証券 | × | × | △ ※投資信託はなし |

× |

| 野村證券 | × | × | 〇 | × |

証券会社によって、取り扱いのある金投資商品は異なります。投資予定の商品の取り扱いがある会社に相談しましょう。

一方、金はどこの会社で購入してもそのものの品質や純度に変わりはありません。また、貴金属店等でも購入でき、取り扱い重量が多いことや、一定数以上購入する場合は手数料がかからなくなることから、貴金属店での購入もおすすめです。手数料が安い、もしくは望む重量がある、といった基準で選ぶとよいでしょう。

| 「金現物」提供会社 | 取り扱い重量 | 手数料 | ||

|---|---|---|---|---|

| 10g | 100g | 1kg | ||

| 楽天証券 | 1g以上(1g単位) | 約定代金の1.65% | ||

| SBI証券 | 1g以上(1g単位) | 約定代金の1.65% | ||

| マネックス証券 | 1g以上(1g単位) | 約定代金の1.65% | ||

| 田中貴金属工業 | 5g /10g / 20g / 50g / 100g / 200g /300g / 500g / 1kg | 4,400円 | 16,500円 | 0円 |

| 三菱マテリアル | 5g / 10g / 20g / 100g / 500g / 1kg | 3,300円 | 8,250円 | 0円 |

| 日本マテリアル | 1g / 5g / 10g / 20g / 50g /100g | 1,800円 | 0円 | 0円 |

※2022年7月時点

貴金属店3社の違いは、取り扱いしている金地金の重量と、バーチャージ(手数料)です。

田中貴金属は取り扱い重量の種類が多く、自分の欲しい額に調整しやすいといえます。また、田中貴金属工業と三菱マテリアルは1回の取引量が少量だと、重量に合わせて3,300円〜16,500円の手数料がかかりますが、日本マテリアルでは100g以上になると手数料はかかりません。

500g以上扱う場合、手数料はかかりませんが、それ以下の売買を考える場合は業者選びを慎重に行う必要があります。

金投資の4つの弱点

ここまで金投資のメリットや投資方法をお伝えしましたが、金投資には4つの弱点があります。

確かに2021年5月から金の相場は上昇に転じています。とはいえ、投資初心者には資産状況や資産運用の目的、金投資の特徴を掴むのは難しいです。

1. 配当や利子はない

配当や利子がない点は金投資のデメリットといえるでしょう。株式や投資信託であれば配当、不動産投資であれば家賃収入というインカムゲインがあります。

投資として安定しやすいのは「インカムゲイン」と「キャピタルゲイン」があるものですが、金は利子や配当などがないため、保有しているだけでは利益を得ることができません。

つまり、趣味やコレクションとして金に魅力を感じているのであれば問題ありませんが、資産を増やしたい思いがあるのであれば、投資対象としてやや向いていないでしょう。

2. 管理する場合のリスクが高い

金地金などで購入する場合は、盗難や紛失リスク、または管理するコストがかかります。世界中から価値を認められているということは、一方で多くの人に狙われる可能性があるということ。倉庫や管理機関などで保管する必要があります。

ただその際も、預け入れや引き出し、保管にそれぞれの手数料がかかるため、管理コストが年に数万円発生することもあります。管理コストを考えると、投資信託や積立なども検討する必要があります。

3. 分散投資できるだけの資金を確保するのが難しい

判断は難しいところではありますが、具体的な基準として1,000万円ほどの余裕のある資産をお持ちでない場合は、金投資はおすすめできません。無理をしてまとまった量の金を買うと、経済的に苦しくなった際に真っ先に売る対象となりますが、その際に市場が盛り上がっていなければ、大きな損失を被ることになります。

初心者が実物資産として金を保有することは魅力的ではありますが、趣味の範囲ではなく資産を増やしたいという人は、まずは1,000万円貯まるまでは他の投資方法をおすすめします。

金投資は株式や投資信託と異なる動きをするため、分散型投資に向いています。最近ではネット証券などで少額から金投資を始められる状況ではありますが、資産が少ないうちに金をポートフォリオに入れると、分散投資が難しくなってしまいます。

4. 手数料が高い

純金積立は一定額ずつ金を購入して積み立てていく投資商品です。金の価格変動により、利益または損益が発生します。

田中貴金属の純金積立の手数料は、積立時で買付額3万円未満で2.5%、3万円以上5万円未満で2.0%、5万円以上で1.5%です。この他に保管手数料、年会費、購入レートと売却レートにスプレッドが0.7%程度あるということです。

株投資が高くても1%程度、不動産クラウドファンディングに至っては、入出金の手数料のみで他は無料です。

これらを踏まえると、他の投資商品に比べて手数料が高い投資商品だということです。

金投資以外のおすすめ投資

これから資産を投資に充てていく中で、どのような点に注意して投資商品を選択する必要があるでしょうか。まず重要なのは、あなた自身にあった商品を選ぶことです。

例えば、「金がいいらしい」という風に何となく金投資に興味を持ったからといって、すぐに金商品を購入するのは得策ではありません。金投資は売買に専門的知識が必要なためです。

投資する人の価値観や現在の状況によって投資すべき商品は変わります。自分の状況を考えて投資先を考えましょう。投資として安定しやすいのは「インカムゲイン」と「キャピタルゲイン」があるものですが、金は利子や配当などがないため、保有しているだけでは利益を得ることができません。

金は売却するときにしか利益を得られないため、保有時も資産を増やしたいのであれば、同じ実物資産である「不動産投資」がおすすめです。

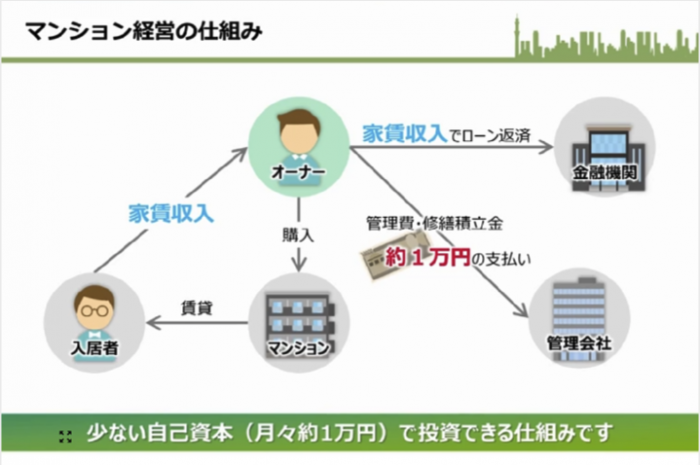

以下はマンション経営(1室)を始めた場合のイメージ図です。購入費用をまかなったローンの返済額は、実質入居者の家賃から払う構造になります。

インフレに強い金投資のメリットは持ちつつも、自己資金の持ち出しは少なく、長期的に資産を増やしてくれる投資です。

金を買える資産があるものの、まだ不動産投資について詳しくは知らない方はぜひチェックしてみてください。

まとめ:金投資の成功のポイントは、「長期保有」と「一喜一憂しないこと」

金投資と一言でいっても、金地金や金ETF、純金積立など投資方法は様々。現在の資産状況や個人の価値観などを十分に考慮して、投資対象を選ぶ必要があります。

金投資を成功するポイントとしては下記が挙げられます。

- 長期保有

- 一喜一憂しない

- 手数料をなるべく減らす

- 金だから安心とは思わない

長期保有

金投資は長期保有を前提とした投資方法。短期で売買すれば手数料もかかるうえに、資産としての安定性を享受できません。少なくとも1~5年ほどは塩漬けにする覚悟で投資する必要があるでしょう。何度も何度も売買を繰り返していれば、余計に手数料を支払うこととなり、安定資産としてのメリットを受けられなくなります。

一喜一憂しない

長期保有を前提とするという意味で、価値の上限に一喜一憂しないことも重要。安定資産である金ですが、短期間における価値の変化は当然あります。少ない変動に心躍らされていては投資の成功も難しいでしょうし、精神的にも良くないでしょう。長いスパンで見ていきたいものです。

手数料をなるべく減らす

手数料を考慮して会社を選ぶことも重要。商品によっては会社ごとの手数料が大きく変わります。投資利回りが数パーセントの中で、手数料に多くを割いてしまえばリターンは得にくくなるでしょう。手数料とそれに対するサービスなどのリターンを考えて選びたいものです。

金投資商品は、金の物質・資産としての特徴は非常に独特で、市場の影響を受けにくいといわれています。

ただ、リスクのない投資商品はありません。業者の投資提案を鵜呑みにするだけではなく、「この業者の提案に論理的な穴はないか?信頼できる業者なのか?」を徹底的に考えるようにしましょう。

現在、新型コロナウイルスの影響で、産業構造や経済市場が大きな潮目をむかえていますが、金のような比較的実体経済の影響を受けにくい資産を保有することで、実体経済に影響されない安定した資産のポートフォリオを組むようにしましょう。

よくある質問

①金投資はおすすめの投資ですか?

金投資には「無価値になるリスクがない」「インフレに強い」「価値基準が世界共通」という点で人気があります。しかし、①分散投資できるだけの資金を確保するのが難しい、②保有するだけでは資産が増えない、③手数料が高いなどの理由から、投資初心者の投資先としてはあまりおすすめできません。

詳しくは「金投資のメリット」でご紹介しております。

②どんな人におすすめですか?

金は高価なため、趣味ではなく資産を増やす目的で持つ場合は、1,000万円ほどの余裕資産を持っている方でないと金投資はおすすめできません。

金投資は、分散投資をする際の投資先の一つとしての活用に向いています。資産が少ないうちに金をポートフォリオに入れた場合、ほかの形態で投資するだけの余裕が残らない可能性が高いです。

詳しくは「金投資の4つの弱点」でご紹介しております。

信頼と実績で選ばれる不動産投資会社が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※)となり、多くのオーナー様からご紹介いただく企業へと成長してきました。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして25年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成