夫婦のお金の管理方法5パターンを解説|円満でいるためのポイント

結婚したけど、お金の管理ってどうしたらいいんだろう?

新婚生活は幸せなものですが、現実的に考えることも多いです。

今までの恋人同士ではなく、家族になったということだからお金の管理もしっかりとしたいですよね。

この記事では、新婚さんに向けて夫婦のお金の管理方法についてご紹介します。

新婚夫婦がお金の管理方法を決める前に話し合うべきこと

まず、新婚夫婦がお金の管理方法を決める前に、話し合ったほうがいいことがあります。

お金を貯める管理方法はさまざまありますが、2人に合っていない方法だと中々うまくいかず、ただ負担になってしまうためです。

お金の管理はあくまで夫婦のよりよい未来のために行うものです。お金を貯めることを目的にするのではなく、あくまで2人の目指す将来のため、現在と理想を明確化するために、話し合いましょう。

「そもそも何のためにお金を管理するのか」を話し合う中で、共有すべきことは以下の3つです。

結婚前に話し合っている夫婦もいるかもしれませんが、まだの場合は是非新婚のうちにしっかり話しておきましょう。

現在の貯蓄額・お金の使い方

まずは、今の貯金額はもちろん、ローンや奨学金など負債になっている金額も正直に話し合いましょう。月数万円の返済をしているのであれば、少なくとも負債がない人に比べると貯蓄は難しくなります。

収入や暮らしぶりを考慮して「貯蓄が少ないのでは?」と感じられる場合は、必ず確認しましょう。消費者金融のような機関から借りているわけではない負債は、当事者も「借金」という感覚を持っていないこともあります。

貯蓄額や債務状況を知ることで、現実的な貯金のペースを考えることができます。

理想のライフプラン

お互いのバックグラウンドが違う以上、理想のライフプランが完全には一致していないことのほうが多いでしょう。どのような将来が理想か、話し合ってみてください。

- 子どもは欲しいか?何人欲しいか?

- 子どもへの教育はどれくらいお金をかけたいか?

- マイホームは欲しいか?新築か中古か?マンションか一戸建てか?

- その他海外旅行等、将来家族でしたい夢

- 老後はマイホーム?それとも施設?

特に、子どもと住居に関しては大きなお金が関わるので重要です。子どもの教育費は、私立と公立で金額が変わりますが、すべて公立でも約800万円、私立の場合は2,000万円以上かかります。

もちろん、一括で必要になるわけではないので、毎年いくらか貯金しておけばまかなえる場合もあります。しかし、あまり準備していないと、突然の進路変更などで、必要な時に慌てることになってしまいます。将来、子どもを持ちたい場合は、夫婦でのお金の管理方法を話し合う際に、将来かかる教育費を視野にいれましょう。

「持ち家か」「賃貸か」に関しては、シミュレーションしてみて考えましょう。例えば、一般的な子持ち世帯の暮らす3LDKでマンション、一戸建ての購入金額は東京都荒川区では以下になります。

| 一戸建て | 新築 | 4,080万〜6,880万円 |

|---|---|---|

| 中古 | 5,870万円 | |

| マンション | 賃貸 | 13万~29.4万円/月 |

| 購入 | 2,800万~8,400万円 |

荒川区相場調べ|HOMES(2022年6月時点)

マンションの場合、月13万円の賃貸に住み続けるのであれば、約17年で購入金額を上回ります。持ち家が欲しいのか、転勤などを考慮して購入は現実的かなどを話し合う必要があるでしょう。

お互いの働き方

夫婦のお金のことを考えるにあたって、2人とも働き続けるのか、それともどちらかが家事に専念する専業主婦(主夫)になるのか、あるいはパート勤めをするのかというのは重要なポイントです。

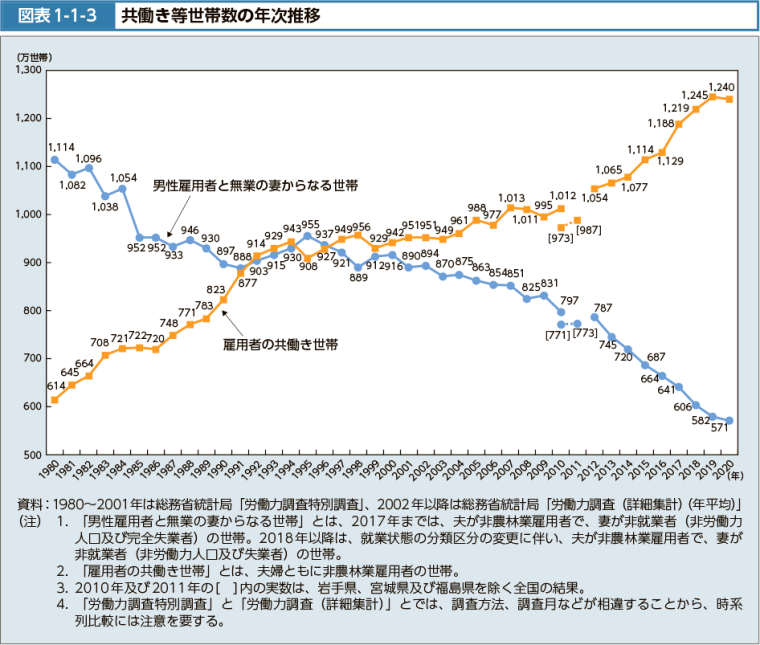

事実、1980年以降共働き世帯は増え続けており、今では専業主婦(主夫)世帯の方が珍しいほどです。

引用:共働き等世帯数の年次推移|厚生労働省

お互いの希望はあると思いますが、ここでは現実的な話し合いが大切です。

実際に専業主婦(主夫)になったとして、その収入で今後のライフプラン(昇給の可能性や、子供ができた際のはたらき方など)をかなえることができそうなのか計算をしてみると良いでしょう。

もし、専業主婦(主夫)になりたい希望があるのにもかかわらず、1人だけの収入では生活できないのであれば、専業主婦(主夫)を諦めるか、働き手が転職などをする必要が出てきます。

ちなみに、共働きなら貯金ができるというイメージを持つ人も多いですが、共働きだと2人とも忙しい分家事ができず、外食や家事代行と言った出費が多くなることもあります。

共働きか、専業主婦(主夫)によって、お金の管理方法も変わってくるので、明確にしておきましょう。

夫婦のお金の管理方法5パターン

それでは、実際に世の中の夫婦はどうやってお金の管理をしているのか、良くある5つのパターンを紹介します。

それぞれの特徴、向いている人と、注意点、また実際にその方法をしている人達の感想やアドバイスをご紹介していきます。

1. 家計管理が得意な方が管理する

よくあるのが妻または旦那がお金を管理して、毎月決まったお小遣いがもう一方に渡されるというパターンです。

2人でお金の得意不得意がはっきり分かれているのであれば、とても有効な方法でしょう。

というのもお金の管理が不得意な人は、個人でお金を管理してもどうしても使いすぎてしまう可能性があるからです。

2人のお金を管理するということは、毎月の収支を把握して、その上で貯金もできるようにお小遣い額を決めなければならないため、簡単なことではありません。

また「お金は妻が管理するもの」などと決めつけて、不得意な妻がお金を管理すると、「気づいたらお金が無くなってしまっていた」なんていうトラブルにもなりかねません。

そのため、お金の管理は得意な人がやりましょう。

管理は1人がやりつつ、毎月の貯金額と使った額は共有するようにすると、トラブルも避けることができます。

実際にやってる人たちの感想やアドバイス

一般的かはわかりませんが、うちは私が管理し、主人はお小遣い制です。

うちの場合、主人も私もお金のかかる趣味がなく、お酒もタバコも賭け事もしないので、余るくらいです。

元々、主人は結婚前からお金に執着が無い方だったので、婚約中から給料の入る通帳を渡されて私が管理していたので、結婚後もその流れが続いてる感じです。

私は、実家が自営で、その経理もやっていたせいか、やりくりが苦にならないので、ちょうど良かったですが、個人的には、得意な方がやればいいと思います。

ただ、子供が出来たら女性は働けなくなる期間があるので、男性が管理すると、そういう所は抜けてしまうかもしれません。

それらを考えて、しっかり貯金できるなら、お小遣い制であろうがなかろうが大丈夫だと思います。

どの形であれ、定期的に収支報告はした方がいいと思います。

お互いの信頼感にも繋がりますし、管理している自分への引き締めにもなります。

我が家では私(夫)が管理をしています

マネーフォワード(家計簿管理アプリ)にすべてのクレジットカードを登録して、クレジットカードを使っています。

そうすればイチイチ家計簿に書かなくても、いくら互いに使っているのか、何に使ったのかひと目で分かります。アプリは夫婦共にインストールしているので、同じ情報を共有しています。

アプリで管理はしていますけど、互いに細く言うことはしません。続けることが大事ですから。

2. 項目別に分担する

ローンや家賃は夫、光熱費と食費は妻、消耗品はだいたい半分ずつなど、項目別に分担するパターンです。

夫婦ともに働いている場合は、二人の収入に合わせてどちらが何を分担するのか決めるとよいでしょう。

一度しっかり決めてしまえば、毎月の報告などがなくてもある程度自由にできるので、楽という意見が多いです。ただし、この方法の場合、貯金に関しては決められていないため、どのように貯金するかを決める必要があります。

この方法の不安要素は、最初の分担が偏ってしまっていると、トラブルになりやすいことです。

実際にやってる人たちの感想やアドバイス

マイホームローンとか引き落としは夫になってます。

食費と水道など引き落とし以外は私(妻)です。夫婦2人で共働きなので、ルームシェアみたいなやり方です。今の生活はもちろん老後年金になっても各自でやりくりします。

どちらかが動けなくなったらまとめて管理することになると思います。

会社員夫婦で子供が二人います。

うちは夫婦別財布です。

夫の収入からは 住宅ローンや自動車保険、ガソリン代、光熱費、保育料、給食費、学童保育の費用、子供の習い事の費用など。

私の収入からは食費、日用品、被服費などですねー。子供にかかる細々としたものや自治会費とかはいちいちめんどくさいんで勢いで払ってます。

携帯や生命保険はそれぞれです。

うちは夫の方が資産運用の知識が豊富で金銭管理に長けてますが、お互い働いていてきっちり管理されると動きづらいので今の形態に落ち着きました。

楽だよ。

3. 毎月定額を共同口座に入れる

夫婦の貯金用の口座を作って、毎月コツコツと貯金をしていく方法です。

お小遣い制の場合も、分担制の場合も、どのような管理方法をとるにしても確実に貯金をするためにはやった方がよいでしょう。毎月可能な範囲、かつライフプランに合わせた貯金額を二人の貯金用口座に入れていきましょう。

4. 財布を1つにまとめる

2人の給料を一つにまとめて、必要なお金はそれぞれそこから引き出すという方法です。

夫婦で稼いだお金は共同の資産という考えで、普段からあまりお金を使わない夫婦はこちらで十分でしょう。

ただし、気づいたら共同財布のお金がすっからかんになってしまっていたということや、収入が少ない方がお金を大量に使いすぎていたということがあればトラブルにもなります。

毎月どれくらいお金を使ったのか分かるように家計簿アプリを二人で使う、貯金は先取りで別の口座に入れるなど、使いすぎない工夫が必要です。

実際にやってる人たちの感想やアドバイス

Q

夫婦のお金ってどうしてますか? 夫婦でお財布が一つは、貯金がたまりやすいのかなぁと思いますが、収入差があるとそれぞれの車を購入する時など不公平さは気になりませんか? また!お財布が別な方は、生活費と貯金はどうされてますか? また、別にするメリットって何でしょうか?A

お財布が1つというか、2人で管理していますよ。

収入差があろうと結局「家族のお金」として1つになりますし、2人で別々で車を買うとしても2人で相談して買うでしょう。

なぜそこで不公平さが出てくるのかが分かりません。自分の収入を自分で管理するというやり方のほうが不公平さは感じるのでは?

お互いが、自分で買える範囲の車を買うということになりますから。

それこそ収入差があるが故の不公平さが出てくると思います。

5. 夫婦どちらかの収入を生活費、どちらかを貯金にする

夫婦の収入のどちらかを生活費にしてどちらかをすべて貯金にするという方法で、収入が少ない方を貯金に回すほうが一般的です。

1人分の給料をまるまる貯金に回すので、貯まるスピードが速い方法です。

妻が産休や育休に入ったときは、貯金が0になってしまいますが、それまでの貯金が大きいのであればしばらくは安心でしょう。

ただし、夫婦どちらとも手取りが少なくて、どちらかの給料だけでは2人で生活出来ない場合はこの方法は使えません。

また、片方の給料が10万円以下などとかなり少ない場合は、もう一人の給料も使い果たしてしまわず一部を貯金に回す必要があるでしょう。

そして、生活費を稼いでいる方が病気などで働けなくなった場合にどうするかや、先ほども書いたような育休産休の時の対応もあらかじめ決めておくとよいでしょう。

実際にやってる人たちの感想やアドバイス

うちは旦那より私の方が収入があるので逆転夫婦ですね。

旦那の収入を貯蓄にまわしています。結婚した時に口座を作りましたが、私名義です。

話し合って家計は私が管理するコトになったので

私が口座のモロモロを動かせるようにしています。

(旦那が手数料かからない時間帯に銀行に行ってくれないという理由もあって)生活費は各々が出すより、旦那の収入を一旦私が預かって、二人のお金を月の予算に割り当てる感じです。(旦那の収入は貯金に代わりますけどね)

子供ができて働けない時が来たら、旦那の給料だけで生活しないといけないので今がんばって貯蓄生活中です。

夫婦でお金を効率的に管理するコツ

前の章では夫婦のお金の管理方法5つをご紹介しましたが、お金の管理方法は自分たちにあった正しい方法を選択しないと、お互いにストレスに感じてしまったり、喧嘩の原因になったりすることもあります。

ここでは、末永く夫婦が円満でいるためのお金管理のポイントをご紹介します。

1. 支出を見直す

お金の管理でまず始められることは、「支出の見直し」です。支出の中でも簡単にできるだけ大きく節約したいなら固定費を見直すのがおすすめです。

家計の中で固定費は次のようなものがあげられます。

- 住居費関連

- 光熱費

- 通信費

- 保険関連

- 車関係

- その他

まずはこれらの支出から節約できる部分を見直してみましょう。

2. 無理のない範囲で貯金する

結婚したから将来のためにお金を貯めよう!というのはいいのですが、今まで貯金をせずに自分の好きなようにお金を使っていた人が、急にお小遣い制で生活するのはかなりストレスになるでしょう。

2人で将来の貯金額を共有しつつ、まずは出来る範囲で少しずつ始めてみましょう。

また、ここにお金は使いたい!ここは節約できる!などの価値観も話し合うことも大切です。

決めたルールが厳しすぎて、けんかになったり、隠れてお金を遣うようになったりしたら本末転倒です。無理のない節約ルールにしていきましょう。

3. 定期的に振り返って必要貯金額を目標額から逆算する

2人で決めたお金の管理方法を実践してみたが、2人に合っていなかったということもあります。合わないお金の管理方法はどんどん辛くなって、結果的に喧嘩の原因などにもなりえます。

家族の将来に向けた貯金が喧嘩の原因になってしまっては本末転倒なので、定期的に貯金方法や貯金額を振り返って、予定した金額を貯蓄できているのか、確認していきましょう。

特に項目別に支払いを管理している場合は、毎月どれだけ貯金できているかわからず、想定よりも貯金額が低かったなんてこともあります。そのため、貯金額は定期的に確認して、2人ですり合わせを行っていきましょう。

4. 効率良く資産を増やすなら資産運用も視野に入れる

現金で持つ貯金や口座に入れておく預金は、置いておくだけではほとんど増えません。月の貯蓄に回せる額が安定してきたら、うち何万円かを投資に回してみましょう。

余裕資金で低リスクな投資をやっていれば大きく生活に打撃を与えることはありませんし、子どもにかかる費用や老後資金の形成が効率的に進められます。

投資初心者へおすすめしたいのはこの3つです。

1)不動産投資

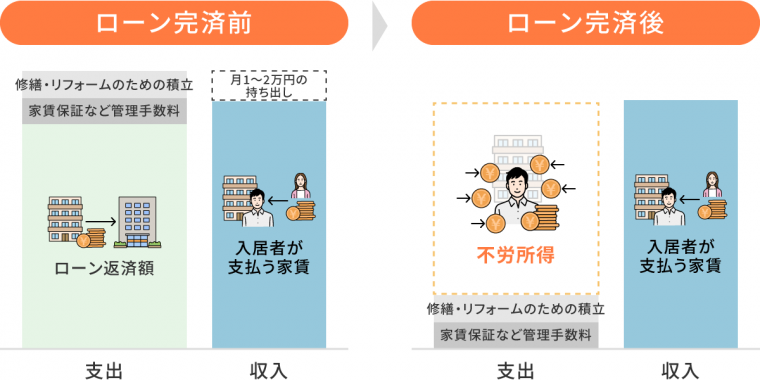

「株式や投資信託は投資商品がたくさんあり、定期的に見直すのが面倒」という方は、月1〜2万円の積み立てで始められる不動産投資がおすすめです。

マンションの一室に投資する区分マンション投資の場合、物件をローンで購入してしまえば、ローン完済まで1〜2万円の支払いで運用できます。初期費用は10〜70万円程度です。

ローン完済後は安定した不労所得が受け取れます。

コロナ危機により経済は大混乱になりましたが、消費行動が下火になっても、居住の必要性は変わらず存在します。安定性があることが、不動産投資の強みです。

最大のリスクとして「空室で家賃収入がゼロになる可能性」があげられますが、家賃保証や魅力的な物件を維持するためのリフォームのノウハウなどがある会社のもとで行えば、リスクをおさえられます。

知らないことで選択肢から除外しておくのはもったいない投資ですので、セミナーや本を呼んでから判断してみましょう。

| おすすめ! | 合わないかも… |

|---|---|

| ・値動きに一喜一憂したくない

・購入後ほったらかしで運用したい ・老後貯金を切り崩すのではなく、不労所得で生活したい |

・初期費用70万円前後を用意できない

・月1、2万円の積立はできない |

グランヴァンの不動産投資セミナーに

参加してみませんか?

「あなたに合った資産運用とは?」など初心者向けのテーマから、不動産投資でおさえるべきポイントまで丁寧に解説いたします。

- 参加費無料・参加はオンライン

- 強引な営業なし

- コンサルタントへの無料相談も可能

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

2)つみたてNISA(積立型投資信託)

毎年40万円の範囲内で投資信託を購入し、その運用益から分配された利益が非課税になるという制度です。通常は、20%の納税義務があるので、この制度を利用することで節税効果があります。

また投資最少額が100円であることも、投資初心者に優しいメリットです。

| おすすめ! | 合わないかも… |

|---|---|

| ・1万円以下の少額から資産運用を始めてみたい

・多数の投資商品から選んでいる時間はない ・自分のタイミングで引き出したい |

・幅広い商品から選びたい

・20年以上の長期投資がしたい ・一括投資がしたい |

3)iDeCo(個人型確定拠出年金)

公的年金を補完するために、自分で拠出したお金を運用して60歳以降に受け取る仕組みです。こちらは、運用益はすべて非課税となります。こちらは、毎月5,000円から始められます。

60歳までは引き出せないという特徴があるため、貯蓄額のすべてを入れるというよりNISAや株式累進投資などと合わせて運用するといいでしょう。

| おすすめ! | 合わないかも… |

|---|---|

| ・老後資金のために積み立てたい

・月5,000円〜始めたい ・元本割れしない商品を運用したい |

60歳より前に引き出すかもしれない |

まとめ

結婚すれば、恋人同士から家族になり、2人で生活を支えあっていくことになります。

お金のことは面倒くさいと思ってしまう人こそ、初めにしっかりと話し合って、お金の管理方法を決めていくことをお勧めします。

貯金が出来たら、投資でお金を増やすというのもおすすめです。

弊社グランヴァンでは月1万円で運用できる不動産投資をサポートしていますので、ぜひ新婚から少しずつお金を投資に回してみてはいかがでしょうか?

よくある質問

①夫婦の生活費はいくらくらいが理想ですか?

夫婦の生活費は、どの生活水準を目指すかで大きく変わるため、一概にいくらとは言い難いです。しかし、将来のライフプランを話し合ったうえで、今の貯金額なども考慮し将来のためにいくら残していくのかを話し合って生活費を決めていきましょう。

詳しくは「新婚夫婦がお金の管理方法を決める前に話し合うべきこと」でご紹介しております。

②将来のためにいくら残しておけばいいですか?

子どもをひとり成人させるために必要な養育費は2,700万円、老後に余裕のある生活を送ろうとすると約3,200万円がかかると思われます。貯蓄だけでは準備できそうにないというのであれば、貯金のうち何割かを投資に回して貯蓄を増やすこともおすすめです。

詳しくは「夫婦でお金を効率的に管理するコツ」でご紹介しております。

自分に合った資産運用、見つけませんか?

「資産運用を始めてみたいけど、なんだか難しそう」

「今のお金の貯め方で大丈夫だろうか。なにか始めたいものの、なにがいいかわからない」

このような思いをお持ちの方は、グランヴァンとファイナンシャルプランナーが共同制作した「人生100年時代の資産運用ガイド」をご覧ください。

▼内容の一部

- 老後に2,000万円必要って本当?

- 貯蓄型保険は危険?

- 将来のためのお金を用意する低リスクな方法は?

資産運用や老後資金のアレコレを相談形式で解説しています。主要な資産運用術について網羅的に学べるガイドです。