【貯金を増やしたい人必見】明日から始められるお金の貯め方を解説

貯金を増やすコツを知りたい

今も貯金はしているけど、もっと増やしたい

20代は働き始めて自分で生活するようになったり、結婚をしたり、子供ができたり…

ライフイベントは人それぞれですが、10代に比べてお金のことについて考えるようになる人が多いでしょう。

とは言え、思うように貯金が増えず、困っている人も少なくないかもしれません。

この記事では、貯金を増やすコツを紹介していきます。

目次

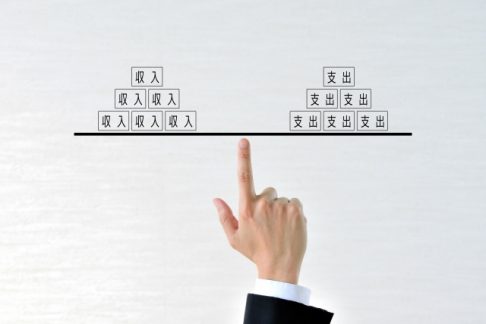

貯金額を増やすのは収入と支出の差をできるだけ大きくすることが基本

貯金の考え方はシンプルで、収入(入ってくるお金)から支出(出て行くお金)引いた金額を大きくしていくことです。

貯金をすでにある程度やっている人も、まだやっていない人も「それは分かっているけど、それがなかなかできない!」と思っているかもしれませんね。

また、シンプルで地道な方法より、もっと簡単に貯金を増やすコツが知りたいと思っている人もいるかもしれません。

確かに、貯金がある程度できるようになれば、貯金の一部を投資に回すことで、貯金を増やして行くことも可能です。

ただ、投資にはリスクもあるので、初めから投資するのではなく、ある程度貯金できる余裕が出てから始めることをお勧めします。

この記事では、節約・収入増やす・貯金・小額からの投資の4つのステップに分けて、様々な方法で貯金を増やすコツをご紹介します。

自分が実行する余地のあるものがあれば、ぜひ実行してみてくださいね。

貯金を増やすコツ① 支出を見直して減らす(節約)

まずは、今の支出(出て行くお金)を見直して、できる限り減らして行くこと、つまり節約です。

貯金を手軽に増やすのであれば、まず節約がおすすめ。

なぜなら、収入を増やすためには仕事を増やしたり、転職をしたりなど、大きく生活を変える必要がありますが、節約は今の生活の中でできることから始められるからです。

具体的には、以下の2つから始めるのがおすすめです。

- 家計簿を付ける

- 削れる支出を考えて見直す

家計簿を付ける

まずは、定番ですが家計簿をつけましょう。

ここで重要なのは、1円単位で正しく記録をとることよりも、自分が何にどれくらいお金を使っているのかをざっくり把握することです。

できるだけやりやすい方法で、ストレスを減らして家計簿をつけて、見返すという習慣を作りましょう。

それだけで、これまで何気なく使っていたお金に対して「これは本当に必要なものだろうか?」と考えるきっかけになり、節約につながります。

具体的には、大きく分けると2つの家計簿があります。

- ノートや紙の家計簿に、レシートを貼ったり記入したりするアナログの家計簿

- レシートをカメラで読み取ったり、カード情報を連携させたりできるアプリの家計簿

普段の決済が現金派の人は、アナログの家計簿でもアプリでもどちらでも良いでしょう。

キャッシュレス決済が多いという人は、ほぼ自動的に記録してくれるアプリの家計簿が断然おすすめです。

やりやすさは、人それぞれなので自分に合っている方を選びましょう。

削れる支出を考えて見直す

家計簿で、今の支出を記録したら、次はジャンル別でどれだけお金を使っているのか整理して、削れそうな支出を見直していきましょう。

家賃や光熱費などの家関係の支出、食費、交際費、娯楽代など…

それぞれ分けてみることで「こんなに使ってたの?!」という気づきがあるかもしれません。

削れそうなところは削っていきましょう。

固定費を下げれば貯金額は増やしやすい

一番最初に見直して欲しいのは、固定費です。

固定費は、毎月決まって同じ額を払っている費用のことで、例えば家賃・ケータイなどの通信費・サブスクサービスの料金・保険などがこれにあたります。

固定費を見直せば、簡単に毎月の支出を抑えることができます。

特にケータイの使用料は、格安携帯にすることで大きく下げられる可能性があります。

本当にこれだけ払う必要があるのか?もっと安くできないか?というのを考えて、見直せるものを見直していきましょう。

ラテマネーも削っていきましょう

ラテマネーとは、毎日コーヒーを飲むなどで何気なく使っているお金のこと。

必要があって使っているというよりは、「何となく毎日」使っているお金があるのであれば、見直してみるといいでしょう。

毎日たったの100円だとしても、1ヶ月で3000円を削っていくことができます。

また「自分へのご褒美」や「疲れたから今日は外食」というように、イレギュラーのつもりで頻繁にお金を使ってしまっている場合は、ルールを設けるといいでしょう。

- 自分へのご褒美は、月1回1,000円までと決めておく

- 疲れた日のご飯用に冷凍食品を冷凍庫に備えておく

- 毎日自炊はできなくても、予算を決めて、予算内で食事をするようにする など

このように、「使ってはいけない」というわけではなく、使う時と我慢するときのメリハリをつけていくことが、無理なく貯金を続けるためのコツです。

将来お金のことで困りたくない方へ

ファイナンシャルプランナー監修

「人生100年時代に資産を築くための運用術」

「なんとなく貯金をしているけど、今のままで将来的に大丈夫なのだろうか」と悩んでいませんか?

- 老後資金はいつまでにいくら必要か

- 老後2,000万円必要なのは本当か

- 貯蓄型生命保険は本当に”安心”か

- さまざまな資産運用法を始めた場合のシミュレーション

資産運用初心者・35歳の大山さんをモデルケースとして取り上げていくので、投資や資産運用未経験の方でも理解しやすい内容です。

\自分に合う資産運用を知りたい方へ/

貯金を増やすコツ②ほったらかしでできる積立運用をする

現金が増えるわけではないので、厳密には貯金を増やす方法とは言えないですが、貯金を投資に回すと資産を増やせる可能性があります。

現在3万円を貯金しているのであれば、うち2万円を投資に回してみましょう。低リスクの投資商品なら大きな損益を被る可能性は低いです。

投資の中でも「月々いくらずつ投資します」と決められる積立運用を選ぶと、自動的に引き落とされるため、強制的に貯金ができるメリットもあります。

今回は投資が初めての方でも運用できる、少額で手間のかからない投資を5つご紹介します。

1. 不動産投資

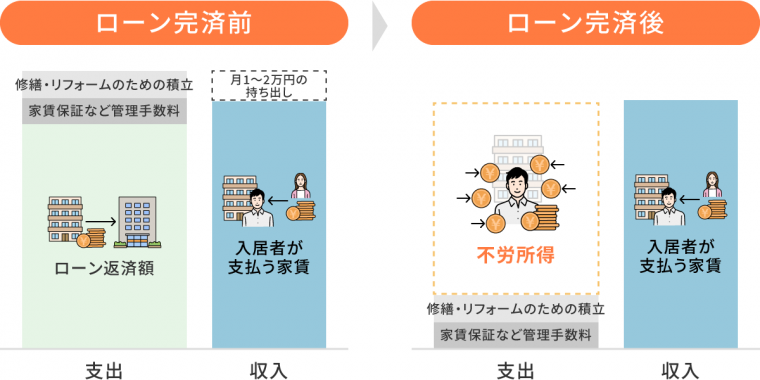

不動産投資は物件を購入・運用して家賃収入を得る投資です。金融商品による投資で作れる資産が「元本+運用益」なのに対し、不動産投資は「物件という実物資産+家賃収入」が得られます。

お金持ちや投資経験者がやるものというイメージを持つ方も多いですが、単身者用のマンション一室を運用する区分マンション投資であれば、必要な初期費用は10〜100万円程度です。

購入後は管理を一任してほったらかしで運用できるため、投資未経験者でも始められます。

ローンの返済額は家賃収入で相殺、または月1〜2万円程度の自己資金を持ち出せば支払えるので、実質必要なのは「10〜100万円程度の初期費用」と「ローン完済までの月1〜2万円の積立」です。

また、不動産投資には、死亡や高度障害で支払いが免除になる団体信用生命保険に加入することで生命保険としての効果が得られるメリットもあります。

現在月3万円以上貯金している方や、生命保険の見直しを考えている方にもおすすめです。

こんな人におすすめ

- 老後は貯金を切り崩すだけではなく、定期収入を得て生活したい

- 月2万円の積立ができる

- 生命保険の見直しを考えている

グランヴァンの不動産投資セミナーに

参加してみませんか?

「あなたに合った資産運用とは?」など初心者向けのテーマから、不動産投資でおさえるべきポイントまで丁寧に解説いたします。

- 参加費無料・参加はオンライン

- 強引な営業なし

- コンサルタントへの無料相談も可能

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

2.iDeCo

iDeCoは、5,000円から積立ができる初心者でも始めやすい投資のひとつです。個人型確定拠出年金とも呼ばれ、老後の生活資金のために作られました。

投資信託だけでなく、元本割れのリスクが低い定期預金での積立もできるのが特徴です。運用益が非課税となるメリットもあり、リスクの低い投資商品で少しずつ貯金を増やしたい方におすすめです。

ただし、引き出しが原則60歳以降になることには注意してください。ライフプランの変化により、60歳になるまでに引き出す可能性がある場合は、このあとに紹介する「NISA」や「ロボアドバイザー投資」などをおすすめします。

こんな人におすすめ

- 老後の生活資金のために貯金をしている

- リスクの低い投資がしたい

- 老後まで引き出すことはない

3.つみたてNISA

NISAとは、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税(税金がかからない)になる制度のこと。

その中でも、つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です。

購入できる金額は年間40万円までで、非課税期間は20年間あります。

こんな人におすすめ

- 低リスクの投資信託に投資したい

- 引き出す可能性がある

- 選べる投資商品が多すぎると困る

4. ロボアドバイザー投資

ロボアドバイザーとは、AI(人工知能)が、投資家にアドバイスしたり、実際に運用してくれたりするサービスのことです。スマートフォンアプリでは、WealthNaviやTHEOがあります。

ロボアドバイザー投資信託には、“アドバイザー型”と“投資一任型”があり、ほったらかし運用をしたい方は“投資一任型”がおすすめです。

開始するために登録や情報入力は必要ですが、目標設定や納税まで任せられ、リスク許容度を設定しておけば、ポートフォリオの変更までしてくれます。リスク許容度がよくわからないという方でも、開始前にいくつか質問に答えるだけで設定ができるようになっていますので、安心して始められます。

ロボアドバイザーは、通常の投資信託と異なり、ほったらかしできる分、運用額や保有期間に応じて手数料がかかりますので、始める前に確認してみてください。

こんな人におすすめ

- 自分で意思決定したくない

- すぐに引き出せる投資がしたい

- 投資の勉強はできなくても大丈夫

5.自動売買システムを利用したFX投資

2つの国の通貨を売ったり買ったりすることで、為替による差益を得るFX投資。画面に張り付いてチャートを見続けないといけないイメージがありますが、こちらも自動で売買してくれるシステムを使うことで、ほったらかし運用ができます。

本来、FX投資は、トレーダーと呼ばれるような専門知識を持ったプロが運用するような投資ではありますが、「レートが100円になったら買う」などとルールを設けてその範囲で運用する場合は、運用中の専門知識はさほど必要ではありません。最初にルールを設定して、その範囲内で運用してもらうのが自動売買システムなのです。

ただし、設定するのは人間ですので、設定値もよくわからないといった方は、FX投資よりも、まずこれまでにご紹介したほったらかし投資を検討することをおすすめします。

こんな人におすすめ

- FX取引に興味がある

- 相場の急変には対応できなくてもいい

- 勉強しながら設定を進めていける

貯金を増やすコツ③ 増やせる収入は増やす

支出をできるだけ減らしたら、収入(入ってくるお金)を増やしていきましょう。

とはいえ、会社規定の関係や時間が十分にない場合は、増やすのが難しいかもしれません。

例えば本業だけでも多忙なのに、副業を始めて体調を崩すなどで本業に支障が出たら元も子もありませんよね。

自分でできそうなことや、やってみたいと思うことがあればやってみると良いでしょう。

副業を始める

近年は、会社規定で副業を許可する会社が増えてきましたね。

また、それに伴い、ネットがあれば簡単に始められる副業も増えています。

自分の得意なことで、副業が始められそうなら初めてみましょう。

特にもともと節約している人は、さらに月3万円節約することは難しいかもしれませんが、副業で3万円稼ぐなら週末だけでも可能かもしれません。

副業は様々なものがありますが、例えば以下のようなものがあります。

- 自分の得意なスキルを販売するサービス「ココナラ」

- 外注したい企業とクリエイターがマッチングするクラウドソーシング

- ブログやアフィリエイトサイトなどの運営

- Uber Eats等のフードデリバリー など

この他にも副業の形は、様々です。

興味があるのであれば、まずは月1万円からでも挑戦してみましょう。

ポイ活をする

ポイ活とは、ポイントを稼ぐ活動のこと。

大きく稼ぐことはできませんが、アンケートに答えたり、サイトのボタンを押したりするなど簡単な作業でポイントを稼げるので、子育てをしている主婦にも人気が高いです。

例えば、最近流行っているのは、「ウエル活」。

これは薬局の「ウエルシア」が毎月20日に開催している「お客様感謝デー」にTポイントを使ってお買い物をすることを指しています。

お客様感謝デーにTポイントでお買い物をすれば、Tポイントが1.5倍の価値になります。

つまり、1,000ポイントあれば、1,500円の買い物ができるということ。

さらに、このTポイントもアンケートなどで増やせるので、とってもお得に買い物ができるのです。

このように、副業をするほどまとまった時間もスキルもないという人は、ポイ活から気軽に収入を増やしてみるのも一つでしょう。

収入が低い場合は転職も視野に入れる

収入が低くて、どんなに節約しても全然貯金が増えない。副業もできない。

そんな場合は、転職を視野に入れるのも一つでしょう。

特に20代は、30代以降と比べても比較的リスクなく転職に挑戦できる時期です。

給料だけが仕事のすべてではありませんが、お金で困っているのであれば柔軟に転職に挑戦してみましょう。

貯金を増やすコツ④ 給料日に「貯金用口座」に貯金額を入れていく

給料日に「貯金用口座」に貯金額を入れていきましょう。

先取りで、絶対におろさない口座に入れるというのが大切なポイントです。

給料日前に余った分だけ貯金するスタイルでは、なかなか貯金金額は増やせません。

先取りをすることで残った金額でやりくりできるようになっていくので、まずは少額からでも大丈夫なので先取り貯金を始めましょう。

給料口座から貯金用口座に移すときは、手間にならないように給料日に自動引き落としにするのがおすすめ。

また、どんどんお金がたまっていく貯金用口座は、金利が高いところがよいでしょう。

メガバンクの普通預金の金利は年0.001%程度の場合が多いですが、ネット銀行の場合は0.02%のところもあります。

100万円を預けていれば、1年で1,000円増えるか2万円増えるかという大きな違いになりますよ。

同じく、ボーナスも先取り貯金をしましょう。

毎月コツコツと自動的にためていくことで、1年後10年後には大きな金額となっていきます。

まとめ

いかがでしょうか?

貯金は、とにかくコツコツとできることから積み重ねていくことが大切です。

もうすでに貯金を始めていてもっと金額を増やしていきたい人も、これから貯金を始めるという人も、是非この記事を参考に、少しずつ貯金を増やしてみてくださいね。

信頼と実績で選ばれる不動産投資会社が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※)となり、多くのオーナー様からご紹介いただく企業へと成長してきました。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして25年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成