【2022年版】ライフプランニングの必要性と今から始める資金計画

用語:「ライフプラン」

ライフプランとは、人生設計のこと。

語感としては、 人生設計が、職業、結婚観、生きがい、居住地など個人の充足感に主眼をおいた設計であるのに対し、 ライフプランは、主に金銭面からの生活設計を指すことが多い。

――引用:Wikipedia『ライフプラン』

人生でどんなライフイベントが起こるのか、そのたびにどれだけお金がかかるのかをシミュレーションし、資金計画を立てることをライフプランニングと呼びます。近年は特に、この言葉を耳にする機会が増えました。

しかしその一方で、ライフプランニングという言葉だけを知っていても、実際に何を考え行動するのか分からず、「ライフプランニングはなぜ必要なの?」または「自分にも関係あることなの?」と、疑問に思う人が少なくないようです。

今回は、“今こそ知りたいライフプランニングの必要性”についてまとめました。

目次

ライフプランニングの必要性は、社会保障や雇用制度の変化・多様化の中にある

「ライフプランニングが必要」と言われているのは、社会情勢をはじめとする自身を取り囲む状況は変化していくものだからです。

- 社会保障制度の変化

- 雇用環境の変化(終身雇用制度の衰退など)

- ライフスタイルの変化(「人生100年」と言われるほど日本人の平均寿命が延びている)

- 家族形態の変化、とくに単身世帯の増加 ……etc

特に近年、急激な少子高齢化に伴い、持続可能な社会を作るため、社会保障制度や雇用環境の変化が求められています。こうした変化に伴って、「自分の身を自分で助けなくていけない」「国や会社は自分の人生を守ってくれない」という気持ちが、ライフプランニングの概念を一層強く育てたのでしょう。

緻密なライフプランを立てても、思い通りの人生が歩めるわけではありません。しかし、ライフプランニングをしておけば、目標の設定や万が一のリスクに対する備えがイメージしやすくなるでしょう。

【2022年版】ライフプランニングの必要性を感じるニュース

2022年からのライフプランニングを考える要素として、2022年4月以降施行される年金制度の改正法を紹介します。4月以降の変更点は主に以下4点です。

- 年金の受給開始年齢を75歳まで拡大

- 65歳未満の「在職老齢年金」の減額基準が緩和

- 厚生年金・健康保険などを短時間労働者に適用

- 確定拠出年金制度の加入年齢の上限引き上げ

参考)年金制度改正法(令和2年法律第40号)が成立しました|厚生労働省

本改正に至った理由として、厚生労働省は「人手不足」「健康寿命の延伸」「生産人口の減少」「高齢者・女性の就業機会の拡大」などを挙げています。

1. 年金の受給開始年齢を75歳まで拡大

現在の年金制度では、支給開始年齢は原則65歳とされています。任意で5年間の繰り上げ・繰り下げが可能ですが、2022年4月以降は75歳までの繰り下げが可能になります。

もらい始める時期は遅くなっても、もらえる額(年金の月額)は増えます。

2. 65歳未満の「在職老齢年金」の減額基準が緩和

在職老齢年金とは、企業に就業し、厚生年金保険に加入しながら老齢厚生年金を受け取る場合、基準額(ボーナス含む月収+年金月額)に応じて年金の一部が支給停止になる仕組みです。

現在の制度では、60〜64歳の在職老齢年金は、基準額28万円を超えると老齢厚生年金の1部が支給停止になります。以後、月収が増加するにつれ年金の減額幅が大きくなりますが、今回の年金改正法で、基準額が47万円に引き上げられます。

したがって、基準額28〜47万円の人は、もらう年金が減らずに就業を続けられるようになります。

3. 厚生年金・健康保険などを短時間労働者に適用

現在の制度では、パートをはじめとする短時間労働者は、以下の条件を満たさないと社会保険に加入できません。

- 週の所定労働時間が20時間以上である

- 雇用期間が1年以上見込まれる

- 賃金の月額が8.8万円以上である

- 学生でない

- 従業員500人超の企業に勤務

※従業員数500人以下の企業は労使合意に基づき適用拡大が可能

改正以降は、従業員数の基準が2022年11月から100人、2024年10月から50人と引き下げられ、「雇用期間1年以上の見込み」条件は撤廃されます。

4. 確定拠出年金制度の加入年齢・支給開始時期の上限引き上げ

確定拠出年金とは「iDeCo」と呼ばれる、個人で老後のために資金を積み立てるための制度です。

今回の法改正で、加入開始年齢が以下のように変更されます。

加入開始年齡:60歳未満 → 65歳未満

※企業型確定拠出年金の場合:65歳未満 → 70歳未満(企業によって異なる)

加入開始年齢が上がるため、支給開始時期の上限も65歳(70歳)に変わります。

***

基本的には社会保険や年金制度は社会情勢によって変わっていきます。ライフプランニングを機に、今後の日本の法改正の流れを考え、貯蓄や資産運用に生かしていきましょう。

資金的ライフプランニングの“基本の3軸”とは?

「ライフプランニングの必要性は分かったけど、具体的に何を考えることがライフプランニングになるのか分からない……」という人もいるでしょう。

生きがいをどこに見出すか、健康維持のために何ができるかを考えることも、もちろん立派なライフプランニング。

それらも加味して資金面で考えるのが、以下3つの計画です。

教育資金・住宅取得・老後資金、これら3つの計画は、ライフプランニング(なかでもファイナンシャルプランニング)の、“基本の3軸”だと考えてもよいでしょう。

ファイナンシャル・プランニング技能士試験で出題される、「ライフプラン策定上の資金計画」という分野も、この3つに分かれていることから、必要性が高いのだと推測できます。⇒ WIKIBOOKS『ファイナンシャルプランニング技能士試験』

1.教育資金の計画を立てるために考えること

- 子どもをどう教育する?

- 習い事はさせる?

- 仮に大学まで通わせるとしたらどれくらいのお金がかかる?

- 教育資金はどう貯めておく?

- 教育ローンは使う?

- 奨学金は使う? ……etc

子育てにかかる養育費は、学費を抜いても大学卒業までに1,000万円必要とも言われています。子どもの進路によっては現在の貯蓄や資産運用ではまかなえないと考える家庭も少なくはないでしょう。

2.住宅取得の計画を立てるために考えること

- いつ家を買う?

- いくらの家を買う?

- どんな住宅ローンを組む?

- 住宅取得に際しどんな税金がかかる?

- 引っ越し費用や火災保険料はいくらかかる? ……etc

3.老後資金の計画を立てるために考えること

- セミリタイア(早期退職)をする?

- 定年後も仕事はしたい?

- 退職金はいくら貰える?

- 年金はいつから貰える?

- 年金はいくら貰える?

- 老後生活にはどんなリスクが生じる?

- 老後の生活資金は総額いくらかかりそう?

- 有事のために生活資金とは分けて置いておくべきお金は?

- 老後資金はどう貯めておく? ……etc

ちなみに、老後の生活、および資金について考えることは、リタイアメントプランニングとも呼びます。老後2,000万円問題と言われるように、老後に余裕のある生活を送るには年金に加えて2,000万円以上の貯蓄や資産が必要です。

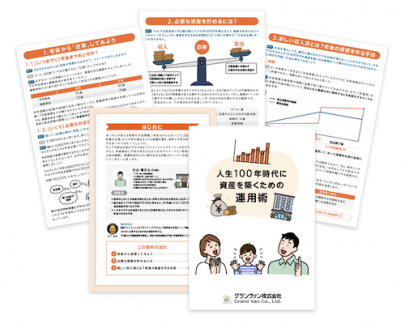

将来お金のことで困りたくない方へ

ファイナンシャルプランナー監修

「人生100年時代に資産を築くための運用術」

「なんとなく貯金をしているけど、今のままで将来的に大丈夫なのだろうか」と悩んでいませんか?

- 老後資金はいつまでにいくら必要か

- 老後2,000万円必要なのは本当か

- 貯蓄型生命保険は本当に”安心”か

- さまざまな資産運用法を始めた場合のシミュレーション

資産運用初心者・35歳の大山さんをモデルケースとして取り上げていくので、投資や資産運用未経験の方でも理解しやすい内容です。

\自分に合う資産運用を知りたい方へ/

「ライフプランニングなんて意味がない」ことはない

「今を生きるのにいっぱいいっぱい。結婚とか教育とか、マイホーム購入や老後のことなんて考えている余裕がない。それに、人生は何が起こるのか分からないのだから、緻密に計画を立てたって意味がないと思う」

こうした考えについてですが、これはこれで一理あるものと思います。

ただ、「意味がない」「意義がない」とまで断定することは、いささか早急すぎるかもしれません。

ライフプランに取り入れた通りに、ライフイベントが起きなくても、“自分の人生で多くてどれくらいのお金がかかるのか”が把握できているだけで、十分計画を立てた意味・意義があると思います。

ライフプランニングの結果、“生涯使うお金の金額”と向き合うことができれば、「何となく貯金を続ける状態」から「○○円貯めるために毎月○○円貯金を続ける状態」へと、変えることもできるでしょう。

お金に対する漠然とした不安感がつらい人は、毎月の貯金額が具体的に決まるだけでも気持ちが楽になるかもしれません。

【ライフプランニング例】長期的な計画から日頃の生活を見直そう

ライフプランニングの必要性を解説してきましたが、実際に考えるとどういった効果が出るか見ていきましょう。今回はわかりやすいよう、同じ30代で以下将来を思い浮かべている方を例とします。

例1)30代単身者「早期リタイアを目指したい」

早期リタイアとは「アーリーリタイア」とも呼ばれる、60歳での定年退職を待たず、早期に退職をすることです。最近では経済的自立を示す「FIRE」とも呼ばれています。

たとえば、現在32歳で「仕事が辛い…」「経済的に会社に依存しない生活を実現したい」と考え、45歳にはリタイアしたい場合のライフプランを考えてみましょう。

総務省が発表した「家計調査報告書」によると、34歳未満の単身者の平均生活費は15.2万円前後でした。したがって、リタイア後も生活水準を変えない場合は以下2パターンになります。

- 月15万円を捻出できるだけの貯蓄を作る

- 月15万円入る不労所得の仕組みを作る

1.の場合に必要なおおよその貯蓄額は以下です。

15万円 / 月 × 12ヶ月 × (65 − 45歳)= 4,500万円

一方、2.の場合は運用して月15万円(年180万円)を作るため、年利10%の運用なら1,800万円、5%なら3,600万円の資産が必要です。一般に投資の運用利率は〜3%は低リスクと言われているので、10%となるとしっかり勉強をしていないとかなりハイリスクな運用になります。

ただし、すべてを運用に回す必要はないため、「貯蓄と運用を合わせて3,600〜4,000万円程度あるとリタイアできる状態」と言えるでしょう。

32歳から45歳までの時間を踏まえ、現在の貯蓄額から考えて「いくら必要か」「実現可能か」などを考えていく必要があります。このようにライフプランニングをすることで「もう少し支出を減らそう」「副業で収入を増やそう」など、日頃の行動から見直すことができます。

3,600〜4,000万円の資産を作るとなると、たとえば、以下3つのようなアクションプランが考えられます。

- 家賃の安い物件へ引っ越す

- ハイリターンを得られるよう株式投資の勉強を始める

- 投資家と呼ばれる人のセミナーへ行ってみる

例2)30代夫婦「子どもの独立後、ゆとりのある生活をしたい」

30代の夫婦、3歳の子ども1人のケースを考えてみましょう。これから子どもにお金がかかってくる時期ですが、将来(老後)はゆとりのある生活がしたいと考えています。

まずは「将来のゆとりのある生活」を具体化してみます。

生命保険文化センターが実施した調査によると、夫婦2人で老後生活を送る上で必要と考える生活費は平均で22.1万円でした。また、ゆとりある老後生活費は平均で「36.1万円」です。

今回の夫婦についても、ゆとりある生活の定義を「月の生活費として36万円が使える状態」とすると、必要な資産や貯蓄が見えてきます。

厚生年金は年収によっていくらもらえるかが変わってくるものの、今回は国民年金とあわせて20万円としましょう。36万円から20万円を引くと、16万円足りません。

老後を20年と考えると、

16万円 × 12ヶ月 × 20年間 = 3,840万円

3,840万円の資産が必要な計算になりました。年金支給額やゆとりのある生活の定義などは個人で異なるため、あくまで目安です。老後2,000万円問題と言われるように、もう少し必要金額は低くなると考えられます。

ライフプランニングの必要性は、自分の理想とする将来を明確化し、実現させるためのアクションを考えられるようになる点にあります。シミュレーションをしてみることで、

「あ、このままの貯金ペースだと300万円足りない…」

「月々貯金できる金額はもう限界かな…もう少しおさえたい」

など、お金に関する課題が見えてくるはずです。課題を解決するために、資産運用を考えたり、副業を始めたり動き出せる状態になります。

将来的にゆとりのある生活を送るため、必要な収入を考えると以下のようなアクションプランを立てられます。子どもがいる場合、単身者に比べ生活を大きく変えていくのは難しいですが、現在のお金の貯め方を見直すだけでも有効です。

- 現在の貯蓄方法(保険、預金など)を整理する

- 余裕資金を運用に回してみる

- 不労所得の仕組みが作れる株式配当や不動産投資を検討する

特に老後の生活費が心配な方は、不動産投資がおすすめです。不動産投資のためにローンを組む際に団体信用生命保険に入るため、生命保険としての効果があります。

ローンを完済するまで大きな家賃収入は得られませんが、完済後の老後は貯金を切り崩した生活ではなく、家賃収入という不労所得を頼りに生活できます。

不動産投資をもっと知りたい、興味がある方はグランヴァンの不動産セミナーへの参加をご検討ください。PCやスマホから参加でき、初心者でもわかりやすく教えています。

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

【まとめ】ライフプランニングは“資産形成の基盤”

以上、ライフプランニングの必要性についてまとめました。

「未来のことなんて分からないから、計画したって無駄」なのではなく、「分からない未来があるからこそ、計画が必要になる」ことをお伝えできていれば幸いです。

資産形成の基盤を作るためにも、ぜひ20代や30代のうちから、ぜひライフプランニングに取り組んでみましょう。

よくある質問

①結婚のタイミングでライフプランの見直しは必要ですか?

ライフプランニングの資金面で考えるのが、以下3つの計画です。

- 教育資金の計画

- 住宅取得の計画

- 老後資金の計画

結婚後には、子供の出産・育児、住宅ローンの払い込み、定年退職など人生の中でも大きなライフイベントがやってきます。結婚というのは将来の生活を考える上でよいタイミングになるでしょう。

詳しくは「ライフプランニングの必要性は、社会保障や雇用制度の変化・多様化の中にある」でご紹介しております。

②どうやってライフプランニングをすればいいですか?

ライフプランニングは長期的な計画をしてから、細かく年間、月単位での貯蓄や支出の計画を立てましょう。退職までの時間を踏まえ、現在の貯蓄額から考えて「いくら必要か」「実現可能か」などを考えていく必要があります。

詳しくは「【ライフプランニング例】長期的な計画から日頃の生活を見直そう」でご紹介しております。

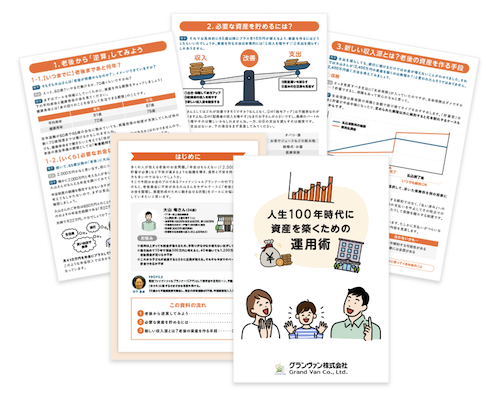

自分に合った資産運用、見つけませんか?

「資産運用を始めてみたいけど、なんだか難しそう」

「今のお金の貯め方で大丈夫だろうか。なにか始めたいものの、なにがいいかわからない」

このような思いをお持ちの方は、グランヴァンとファイナンシャルプランナーが共同制作した「人生100年時代の資産運用ガイド」をご覧ください。

▼内容の一部

- 老後に2,000万円必要って本当?

- 貯蓄型保険は危険?

- 将来のためのお金を用意する低リスクな方法は?

資産運用や老後資金のアレコレを相談形式で解説しています。主要な資産運用術について網羅的に学べるガイドです。