「不動産投資で節税できる」は嘘?|節税効果の大きさと知っておきたい注意点

不動産投資のメリットとして「節税効果がある」とあげられているのを見たことがある方も多いのではないでしょうか。

確かに不動産投資はオーナーの方の年収や運用方法、物件によっては節税効果があります。しかし、誰にでも節税効果が出るわけではありません。

「節税したくて始めたのにイメージと違う…」と運用後に後悔しないために、本記事では以下の内容を解説していきます。

税の話は複雑になりやすく、しっかり理解していないと不動産会社のセールストークに載せられてしまう可能性があります。本記事を読んで、確認していきましょう。

目次

不動産投資で節税できる4つの税金

不動産投資で節税できる税金には以下4種類があります。

それぞれどのような税金なのか、どのような仕組みで節税できるかを説明します。なんとなく「節税できる」と考えている方は、しっかりと節税できる根拠を理解しましょう。

※所得税と住民税、相続税と贈与税は共通する点が多いため、2つに分けています。

所得税・住民税

不動産投資をして給料以外の収入が発生すると、確定申告が必要です。確定申告で不動産所得が赤字になった場合、赤字部分が課税所得から控除されるため、節税になります。

不動産投資は家賃収入があるだけでなく、ローン金利・固定資産税・減価償却費などの経費が発生します。この経費が収入より多い場合、つまり不動産所得が赤字の場合、課税所得が減額される仕組みです。

ただし、黒字の場合は節税にならないため、所得税・住民税が節税できるケースとできないケースを紹介します。

節税になるケース【赤字運用】

物件を購入した1年目は初年度のみかかる以下の経費が含まれるため、赤字になるケースが多いです。

- 登記費用

- 不動産取得税

- 仲介手数料

たとえば、年収600万円のサラリーマンが「年間家賃収入150万円」「経費250万円」の運用をしたとします。その場合、課税所得は以下となります。

課税所得 = 600万円 +(150万円 – 250万円)= 500万円

課税される所得が600万円から500万円に減るため、所得税が少なくなります。住民税も所得金額をもとに算出されるため、同様に少なくなります。

赤字になっていることがポイントです。

節税にならないケース【黒字運用】

節税にならないケースは赤字運用になっていない場合です。当然ですが、高い利回りで運用できると収入は増えます。

家賃収入が経費を上回り、課税所得がプラスになると逆に所得税・住民税は高くなります。先ほどの例であげた年収600万円のサラリーマンが「年間家賃収入150万円」「経費100万円」になったと考えてみましょう。

課税所得 = 600万円 +(150万円 – 100万円)= 650万円

課税所得が増えるため、税金は高くなります。

節税になるケースとならないケースを見てわかるのが「所得税・住民税の節税目的で不動産投資を始めるべきではない」ということです。節税効果は運用がうまくいくほど薄くなります。

また、節税になっていても、赤字運用の負担が大きくて家計を圧迫してしまったら本末転倒です。「1年目は節税効果が高いが、2年目以降は大きなメリットはない」と考えておきましょう。

赤字なのに赤字ではない?減価償却費について

基本的な所得税の節税の考え方は「赤字になっていれば節税できる」です。ただし、不動産投資には「減価償却費」と呼ばれる、実際には出ていかないお金を経費として計上できる仕組みがあります。

減価償却費とは「高額で何年も使うものに対し、費用計上を何年か(耐用年数)に分けられる制度」です。たとえば、新築マンションの場合、耐用年数は47年間なので、実際には出ていかない経費を47年間計上できます。

土地を除く建物価格が2,000万円の新築マンションなら、減価償却費の計算は以下です。

2,000万円 × 0,022(償却率*)= 44万円

*償却率は国税庁によって定められています。

毎年44万円を経費として計上できるため、減価償却費を踏まえて赤字になるのであれば、家賃収入の手残りがあっても節税が可能です。

相続税・贈与税

不動産投資は相続税と贈与税の節税に有効です。不動産は資産の評価額をおさえられるためです。

2つの税金は「誰かに財産をもらったとき」に発生する税金です。

- 相続税:相続により財産を取得したとき

- 贈与税:個人から財産を贈与されるとき

どちらの税も財産の「評価額」によって決定されるため、評価額がおさえられれば節税効果があることになります。たとえば、1億円の現金であれば、評価額はそのまま1億円です。まるまる1億円に相続税が課税されます。

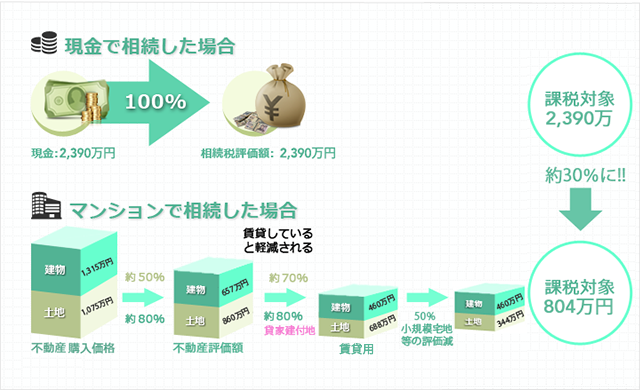

一方で、不動産の場合、土地と建物にわけて評価され、1億円で購入した物件でも相続税評価額は1億円より低くなります。あくまで目安ですが、以下の内訳です。

- 土地の評価:公示価格の8割程度

- 建物の評価:一般的に新築時の建築費用の6~7割程度(※固定資産税評価額を基に算出される)

現金との違いを2,390万円のマンションと比較したのが下図です。

なお、人に貸しているとさらに相続税評価額は下がるので、節税効果が高まります。

不動産投資で節税効果が出る人の特徴

「所得税・住民税は赤字運用の場合、節税できる」

「相続税・贈与税の節税効果は高い」

上記の事実を踏まえると、節税効果が大きなメリットとなるのは以下2パターンのどちらかに当てはまる方です。

- 給与所得が高い(目安900万円以上):所得税の節税効果大

- 他人に贈与することを前提にしている人:相続・贈与税の節税効果大

課税所得が900万円以上だと、所得税率は33%です。695万〜899万9,000円以下の税率が23%であるため、課税所得を下げれば所得税率の変動も大きくなります。

給与所得が900万円以上である方は、所得税の節税を目的に不動産投資を始めても一定の効果はあると考えられます。一方で、900万円未満の方は税率が低いため、節税目的で始めるのはやめましょう。

あくまで不労所得の仕組みづくりや生命保険としての効果をメリットと考えるべきです。

節税目的の不動産投資で知っておきたい注意点

不動産投資で節税したいと考える場合、以下の3つの注意点があります。

これらを理解していないと、節税のつもりで不動産投資を始めたのに損をしてしまう可能性があるため、1つずつ確認していきましょう。

投資である以上リスクがある

不動産投資にはリスクがあり、購入から売却まで常に損失が発生する可能性を意識しなければなりません。

| 不動産 購入・契約時 |

ローンを組むリスク | 金融機関から融資を受け借金をするため、、今後の借り入れなどに影響する可能性 |

|---|---|---|

| 運用中 | 不動産や周辺の変化による空室リスク | 少子高齢化の進んでいる地域や学校の移転、不動産の老朽化に伴い、空室が増える可能性 |

| 自然災害のリスク | 自然災害や、火事で物件が損傷・倒壊する可能性 | |

| 入居者トラブルのリスク | 入居者が家賃滞納や夜逃げをする可能性 | |

| ローン返済のリスク | 想定していたような家賃収入が得られず、ローンが支払えなくなる可能性 | |

| 不動産売却時 | 想定金額で売却できないリスク | 売却金額を想定していても、想定していた金額で売れない可能性 |

| 売り煽りのリスク | 所有者に必要以上の不安を煽って安く売らせる不動産会社から、売り煽りの営業をされる可能性 |

大まかに挙げるとこのようなリスクがありますが、知らなければ対策を打つこともできません。

節税のために不動産投資を始める前に、不動産投資自体のリスクについて学んでおきましょう。

路線価が時価を上回るリスクがある

現在は現金より不動産のほうが相続税は節税できますが、今後評価の仕方や時勢が変わり、節税効果が薄くなる可能性もあります。

そもそも不動産での相続が現金より節税できるのは、評価額の基準となる指標が異なるためです。相続税の評価額は「時価」に基づいて決めるのが原則ですが、現在の制度では不動産だけは時価ではなく、例外的に「路線価」による土地評価額が使われています。

路線価とは道路に面している土地の1平方メートルあたりの評価額のことです。評価額の基準となる路線価が時価より低いため、現金より不動産で相続したほうが節税ができる仕組みになっています。

路線価は1月1日を評価時点として国税庁が発表しますが、年内に急激な時価の下落が発生した場合には、路線価が時価を上回るリスクがあります。

実際に2020年には新型コロナの影響で不動産取引が減少し、大阪市中央区の一部のエリアでは時価が急激に下がり、路線価が時価を上回る事態が発生しました。その際には国としても減額補正という対策を取りましたが、今後も同様の問題が発生した際に減額補正が行われるかは不明です。

災害や疫病はいつ発生するかわかりません。相続のタイミングで路線価が時価を上回る事態になったとしたら「相続税の節税」という目的が達成できない場合もあるでしょう。

相続税は現金負担である

節税のために不動産投資を始めて、相続の際に節税に成功したとしても、相続税の支払いは現金であることを忘れてはいけません。

相続税を支払える程度の現金もバランスよく残していなければ、結果として相続人を苦しめてしまうことになるでしょう。

節税目的ばかりを意識して不動産投資を始めると失敗する

ここまで説明をしてきた通り、不動産投資を節税目的で始めるにはリスクが多く伴うため、おすすめできません。

不動産投資を始めるのであれば、節税は「ついで」程度に考えておくべきでしょう。

不動産投資自体のリスクについては前述しましたが、「どのように不動産投資のリスクを下げるか」も重要です。不動産投資のリスクをコントロールするには以下3つが大切とおさえておきましょう。

1.物件の条件

不動産を運用するうえでの節税方法は赤字を出すことですが、赤字を出すことを目的に不動産投資をするのは本質的ではないでしょう。不動産を運用するなかで、やがて黒字化させるためには長期的に家賃収入が見込める物件を運用する必要があります。そのためには「価格」「立地」「設備管理」が重要です。

- 価格:相場より高くないか?

- 立地:長期的に入居者が見込めるか?

- 資産価値:大きく下落する可能性はどのくらいあるか?

- 設備管理:適切な管理がされている状態か?

各項目をしっかり見極めてから購入の判断をしましょう。

2.管理会社の信頼性

物件は徐々に古くなりますが、管理会社の管理が良ければ大きな家賃の下落を避けられる可能性があります。管理している物件の状態を確認し、質を確認しましょう。

- 共有設備は汚れていないか?

- 入居者は安定して入っているか?

- サブリース契約がある場合、賃料は適正か?

特に管理会社に物件を貸して実質的な「家賃保証」を得るサブリース契約を提供している場合、信頼性の確認は重要です。「8万円で保証します」と言われていたのに、契約してすぐ次の更新で「6万円に下げます」といった変更を迫られるケースも少なくありません。

契約して問題ないかは慎重に検討しましょう。

3.自身の知識

不動産投資は大きな金額が動く分、オーナーを騙そうとする悪徳な不動産会社も少なからずいます。魅力的なセールストークに騙されないために、自分で収支計画が検証できる程度の知識はつけましょう。

不動産会社に相談した場合「この物件ならこのような利回りで運用できます」と収支プランを提案されます。その際に、以下を自分で確かめられるかが重要です。

- 物件価格の正当性

- 想定家賃・家賃下落率

- 経費の正確性

- 他の顧客の運用例

まとめ|節税目的の不動産投資はおすすめしない

不動産投資で節税効果が得られる税金は【所得税・住民税】と【相続税・贈与税】の2つに分けられますが、【所得税・住民税】の節税を目的に始められると数年で節税効果なくなってがっかりして売却してしまい結果的に損するというケースも見られます。

【所得税・住民税】の節税を目的に始めるのではなく、「不動産投資を始めた場合に確定申告で節税できる」という仕組みをしっかり理解しておくというスタンスでいることが大切です。

【相続税・贈与税】については実際に節税効果が得られますが、相続を考え始める50代以降の方しか自分には関係ないと思われているかもしれません。

しかし「相続なんてまだまだ先の話しだし…」と思われている方でも、あまり利息の付かない貯金より、不動産投資のほうが、将来的に家賃収入が入ることで利回りも高くなると想定されますし、いつかは考えなくてはならない相続税対策にもなるので早めに始めるのも良いかと思います。

各々の経済状況や家族構成などにより、詳細な節税額は変わりますので、まずは目的に応じた専門家と相談してみることがおすすめです。

信頼と実績で選ばれる不動産投資会社が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※)となり、多くのオーナー様からご紹介いただく企業へと成長してきました。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして25年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成