資産を守る3つの心得 | 富裕層や資産家から学ぶお金との付き合い方

盗難から一企業の倒産、国の財政破綻から世界恐慌まで……。

私たちには、様々な規模の“有事”に備える、資産防衛の知識が必要です。

自分が老後、安心して暮らすために。あるいは、家族にできるだけ多くの資産を遺すために。

今回の記事では、資産運用を試みるすべての人が身に付けるべき、資産を守る3つの心得・考え方を解説しました。

目次

資産を守る意識はなぜ重要なのか?

資産を守るとは、いわば「現在と将来の生活に必要な資金を確保する」ということです。生活資金が十分になければ、生活水準は保てませんし、仮にライフプランが変わったときにも対応しきれないことが考えられます。

ここでは資産を守る重要性を示す、3つの事実に触れていきます。

1.子どもの教育費は細かく計算できない

お金のかかるライフステージとして「子育て」はあげられます。子どもの教育費は「私立に行くか、公立に行くか」「大学に行くか」など選択によって、大きく異なるため、予想よりかなりお金がかかってしまう可能性が十分にあります。

十分な資産形成ができていないと子どもが独り立ちした後、生活水準を大きく下げなければ行けない場合もあるでしょう。

幼稚園から高校までの教育費を見てみると、公立に通った場合と私立に通った場合では教育費の差は1,200万円にまでなります。子供の進路によって教育は大きく変わるのです。

| 公立 | 私立 | |

|---|---|---|

| 幼稚園 | 67万941円 | 67万941円 |

| 小学校 | 192万7,686円 | 959万2,146円 |

| 中学校 | 146万5,191円 | 421万9,299円 |

| 高等学校 | 137万2,140円 | 290万9,733円 |

| 合計 | 543万5,958円 | 1,739万2,119円 |

※幼稚園の年数はケースバイケースで2~4年間となりますが、ここでは平均の3年間で計算しています。

子供の希望する進路によっては当初計画していた教育費では足らなくなり、将来の生活費として積み立てていたお金を切り崩すことも必要になってきてしまいます。

自身やパートナーの今後の生活が苦しいものになる可能性があるため、資産を守る意識や大きな支出に備えるためのプランを持つことが重要です。

2.老後は2,000万円以上の生活費が必要である

特に何も考えず資産を運用したり、貯金をしたりしている方もいるかもしれませんが、多くの方の資産形成の最終的な目的は「老後の生活費」となる場合が多いでしょう。

人生100年時代と言われるいま、老後に必要な資産を守るための仕組みづくりはは30代、40代の早いうちから考えなければならない項目の一つです。仕組みとは、預貯金での資産形成や投資による不労所得形成です。

2019年に総務省が発表した家計調査では、男性65歳以上、女性60歳以上の夫婦ともに無職の世帯における1ヶ月あたりの平均的な支出はおよそ26万円です。支給される年金を20万円と仮定すると、60歳以降の老後20年間の生活費として必要な貯金額は夫婦で平均2,160万円、独身世帯は720万円です。

現状は65歳から年金が支払われていますが、自分たちが65歳を迎えた時にその年齢で年金が支給される保証はありません。年金制度が破綻する可能性はほとんどありませんが、「制度が社会の変化に応じて調整される」ことは十分に考えられます。

年金や退職金だけに頼っていると、社会情勢の変化を受けてライフプランが崩れてしまうかもしれません。将来得られるであろうお金をシミュレーションしておくことも重要ですが、強く期待するのではなく、現在ある資産やこれからの貯蓄を守る必要があります。

3.資産は「お金(現金)」だけではない

本章では「お金を貯める」ではなく、「資産を守る」が重要な理由を解説します。「資産を守る」と「お金を貯める」は同義ではありません。

「資産=お金(貨幣)」と考え、切り詰めた生活をして少しでも多く貯蓄をしようと思ってはいませんか?お金を貯めることは重要ですが、さらに広義の「資産を守る」という考えを身に着ける必要があります。

「現金だけ」で資産を形成すると、1つの要因で資産価値が急落してしまう可能性があるためです。特にお金は景気の変動を強く受けます。

お金の価値が変動してしまう要因として、インフレなど景気による物価の変動と、為替の影響の2つがあります。

1)インフレなど景気による物価の変動

インフレが進めばモノの値段が上がり、相対的にお金の価値が下がります。インフレ前に100万円で変えていた商品が、インフレ後には100万円では購入できないということが起きるのです。

そうなると、ただお金を銀行に預けて預金しているだけでは、総資産の価値がどんどん下がってしまうのです。

2)為替の影響

為替では、外国為替などドルと円の取引による景気の変動が起こります。

例えば「1ドル=100円」から「1ドル=120円」になることを円安といい、円の価値が下がってしまう現象です。輸入品などが円安の影響で値上がりした、というニュースはよく目にするでしょう。

これもお金そのものの価値を低下させてしまう要因です。

将来お金のことで困りたくない方へ

ファイナンシャルプランナー監修

「人生100年時代に資産を築くための運用術」

「なんとなく貯金をしているけど、今のままで将来的に大丈夫なのだろうか」と悩んでいませんか?

- 老後資金はいつまでにいくら必要か

- 老後2,000万円必要なのは本当か

- 貯蓄型生命保険は本当に”安心”か

- さまざまな資産運用法を始めた場合のシミュレーション

資産運用初心者・35歳の大山さんをモデルケースとして取り上げていくので、投資や資産運用未経験の方でも理解しやすい内容です。

\自分に合う資産運用を知りたい方へ/

富裕層に学ぶ!資産を守るための“3つの心得”

過去、資産の守り方を必要としたのは主に“富裕層”、すなわち守るお金をたくさん持っている世帯でした。

しかし、「自分の資産を自分で作る」という意識が高まっていくにつれ、「自分の資産は自分で守る」という考え方が重視されるようになり、主に富裕層に関係する話だった資産防衛意識は、従来よりずっと一般的なものとなっています。

さて、富裕層から学べる資産防衛の原則的な考え方には、以下の3つが例として挙げられます。

それぞれ詳しく、以下の項目で見ていきましょう。

1. 預金を資産防衛とは捉えない

日本人は、多くの資産を現預金で持ちます。

お金との向き合い方が変化してきたとはいえ、「わざわざ手間をかけて運用したり、リスクを承知で投資に回すよりも、銀行に預けておいたままのほうが安心」という考えのほうが、まだ根強いです。

しかし資産家は、預金に頼ることが資産防衛になるとは思っていません。

欧米の資産の持ち方を見習い、現預金でもいくらかは持ちつつも、債券や株式、不動産など様々な形に変えて、総資産を守っています。

富裕層がいわゆる“預金神話”を崇拝しない理由は、現預金だけでは前述のようなインフレに抗えないことに気付いているからでしょう。

預けた現金の“金額”は勝手に減ることはありませんが、口座の外側で現金の“価値”そのもののが変わってしまうことはあります。

「預けた過去の1万円と今の1万円、そして未来の1万円の価値が同じではない」と気付いた資産家は、現預金で全資産を持つリスクを回避しているのです。

2. 投資するなら、価値が変わりにくく古くから認められている物

お金持ちがお金を“作る”段階では、新しい資産運用方法にも果敢にチャレンジしているようです。

資産への興味に合わせて、様々な運用を試してみる傾向があります。

例えば最近だと、仮想通貨の投資にチャレンジした資産家も少なくなかったでしょう。

しかしお金持ちがお金を“守る”段階になると、長くその価値が認められてきた、不動産(土地を含むとなお良い)、金・宝石などの資産運用方法を重要視します。

自身の資産の一部を土地に換えて守る資産家は、その土地に“今”認められている価値だけでなく、「100年以上前はどう使われていたか? 栄えていたか?土砂災害などあったか?」などの情報を、古い地図や文献で調べることもあると言います。

3. 人工的に作られた価値は、ある日突然暴落すると考える

硬貨や貨幣、そして株券などは、人工的な価値を与えられた、いわば“実体のない資産”です。

例えば紙幣の材料である紙に希少性はなく、ただその概念によって価値が成り立っていることに注目してみましょう。

紙幣という“物自体”、あるいは株券という“物自体は”、いくらでも生産可能ですが、価値が無限に生み出されるわけではありません。

資産防衛に積極的な資産家は、人工的に価値を付けられ、そして人工的に数を調整できる資産を、一般的な人々ほどは信用していません。

大昔から使われている通貨であろうと国債であろうと、価値が大暴落する可能性をどこかで考えています。

だからこそ、簡単に増やしたり流通させたりしにくい土地、埋蔵量が決まっている貴金属類、芸術品や骨董品などの資産価値を認めています。これらは人が思惑通りに量産することができない、有限的な資産です。

昔の富豪が希少な芸術品の蒐集に凝ったのはただの道楽ではなく、理にかなう資産防衛策でもあったのでしょう。

資産を守る具体的な方法とは?保有資産の分散

資産を守るためには、保有する形を分散させることが有効です。預金や生命保険といった金融資産だけで保有しておくのはおすすめできません。前述のように、仮にインフレが進んでしまった場合に、保有していた貨幣の価値が下がることも考えられるためです。

資産はどれか1種類の形に集約させるのではなく、さまざまなな種類に分け換えて維持しましょう。資産は大きく「実物資産」と「金融資産」の2種類に分けられます。

1.実物資産

実物資産とは、“形を持つ資産”のことです。お金のような相対的な価値ではなく、”モノ”そのもに価値があるため、金融危機や景気の変動があっても価値が急落しにくい特徴があります。

実物資産の例は以下のとおりです。

- 不動産:建物、土地、施設(発電機など)

- 貴金属:金、銀、プラチナ

- コレクション:絵画、コイン、車、時計

最も保有しやすくおすすめできるのは「不動産」です。「資産を守りつつ、増やしたい」と考えたとき、貴金属やコレクションは基本的に買値と売値の差で利益を得る売却益を狙うことになります。

一方、不動産は人に貸すことで家賃収入を得られ、物件という実態以上の資産を生み出せる実物資産です。金融資産や他の実物資産と異なり、月1〜2万程度の積立でローン完済後は安定した不労所得が得られます。

また、ローンを組む際に、債務者が死亡したり、高度障害を負ったりした際に残債がなくなる「団体信用生命保険」に入ることで、金融資産である生命保険に近い効果もあります。

ただし、以下のようなデメリットには注意しましょう。

- 破損・倒壊のリスクがゼロではない

- ローンで購入した場合、入居者がいなくなると自己資金から返済しなければいけない

上記のようなリスクをおさえたい場合、修繕費用に対するサポートや家賃保証がついている投資会社のもとで運用するのがおすすめです。実物資産であり、新たにお金を生み出せる不動産投資は老後の不労所得づくりにも利用されています。

自分で運用する必要がない、安定した資産形成に興味がある方は、グランヴァンの不動産投資セミナーを受講してみてください。

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

2.金融資産

金融資産は特定の機関によって価値が定義・保証されていて、実体のない資産を指します。金融資産は基本的にはお金が必要になったときすぐに換金できる点がメリットです。

- 株式

- 外国通貨

- 預貯金

- FX

- (貯蓄型の生命保険)

また外国為替やFXなどはその価値が乱高下するので、知識を付ければ短期間で元手の何倍もの利益を出すこともできます。

しかし、金融資産は景気の影響を受けやすいため、金融危機などが起こった際に価値が実質元本割れになってしまうデメリットがあります。

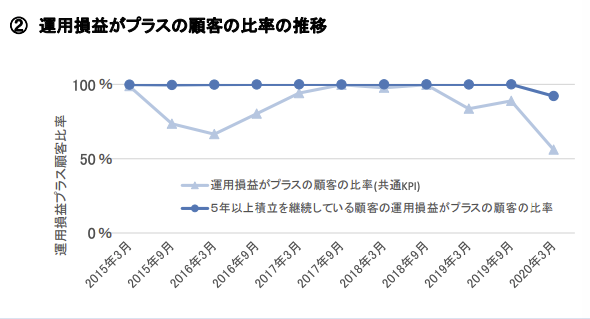

例として、金融庁の公表した「安定的な資産形成に向けた金融事業者の取組み状況」に含まれていた、金融機関K社の「投資信託の運用損益がプラスの顧客比率」をご覧ください。

引用:金融庁|安定的な資産形成に向けた金融事業者の取組み状況

コロナ危機が騒がれ始めた2019年9月〜2020年3月にかけて下がっていることがわかります。

仮に資産の多くを投資信託として保有していた場合、大きな損益を被ってしまうかもしれません。資産を守りたいと考えるのであれば、金融資産だけでなく実物資産もあわせて持っておくといいでしょう。

【まとめ】資産は分散させて保有するほうが将来の生活を守ることにつながる

預金や株、投資信託など価値を左右する要素が同じ形態で保有すると、市場の変化によって大きく価値が下がってしまう可能性があります。資産を守るためには、どれか1種類の形に集約させることは避けましょう。

それぞれの長所・短所を補い合えるよう、実物資産と金融資産両方を持つことが、資産を守る視点では手堅いと言えます。しかし、実物資産の代表例である貴金属は多額の資金がないと難しいため、現実的なのは不動産です。

不動産はローンで購入しますが、多くの投資が自己資本の一方、銀行という他人の資本を借りて投資できます。保有していることだけでなく、貸し出すことでも価値を生み出せるため、バランスの良い資産です。

投資会社によっては管理を一任し、ほったらかしで運用もできます。まずは勉強してみて自分に合いそうか判断してみましょう。

自分で運用する必要がない、安定した資産形成に興味がある方は、グランヴァンの不動産投資セミナーを受講してみてください。

自分に合った資産運用、見つけませんか?

「資産運用を始めてみたいけど、なんだか難しそう」

「今のお金の貯め方で大丈夫だろうか。なにか始めたいものの、なにがいいかわからない」

このような思いをお持ちの方は、グランヴァンとファイナンシャルプランナーが共同制作した「人生100年時代の資産運用ガイド」をご覧ください。

▼内容の一部

- 老後に2,000万円必要って本当?

- 貯蓄型保険は危険?

- 将来のためのお金を用意する低リスクな方法は?

資産運用や老後資金のアレコレを相談形式で解説しています。主要な資産運用術について網羅的に学べるガイドです。