老後のための貯金はいくら必要?人生100年時代に必要な貯蓄額を計算した結果

老後に向けて少しずつ貯金はしているけど、今のままで足りるのか不安…

夫婦2人で老後もゆとりのある生活ができるのだろうか?

老後に備えて今からできることに取り組みたい

人生100年時代と言われるいま、老後に必要な資金をちゃんと用意できるのか心配している方は多いでしょう。

事実、84%の人が老後の生活に不安感を抱いており、その理由として公的年金や退職金だけでは不十分と考えてる人がたくさんいます。

(参考:公益財団法人生命保険文化センター – 老後の生活にどれくらい不安を感じている?)

このようななかで老後に備えるためには、計画を立てて日頃からコツコツ貯金をする、生活費を見直す、現役のときに資産を増やしておくなどが重要です。

そこでこの記事では、老後にどれくらいの貯金があれば暮らしていくことができるのか、年金はどらくらいもえらえるのか、貯金の方法や資産の増やし方について紹介します。

老後に不安がある人は参考にしてください。

目次

老後20年間の支出は夫婦で平均9,360万円、独身世帯は5,400万円

そもそも老後とはいつからのことで、何年あるものでしょうか。2019年の平均寿命は男性が81.41歳、女性が87.45歳です。

仮に収入がなくなるタイミングを一般的な定年である60歳と考えた場合、老後期間は男性21年、女性27年が平均的です。近年は年金支給開始年齢である65歳までは再雇用や継続雇用で働く方も増えていますが、年収は下がるため、貯金を切り崩し始めるタイミングは60歳であると考えられます。

今回は想定していたより長生きする可能性を踏まえて、老後を「30年間」と定義しましょう。

まずは夫婦と単身世帯の場合に分けて、老後にかかる平均的な支出を総務省の調査報告をもとに紹介します。

夫婦の場合

2019年総務省の家計調査によると男性65歳以上、女性60歳以上の夫婦ともに無職の世帯における1ヶ月あたりの平均的な支出はおよそ26万円です。※直接税や社会保険料含む

単純計算すると年間312万円、そこから30年間生きるとすれば9,360万円を支出することになります。

そのため同額の9,360万円のお金があれば、老後も平均的な生活を送ることができます。

<高齢世帯の支出内訳>

| 項目 | 金額 |

|---|---|

| 食費 | 66,458円 |

| 住居費 | 13,625円 |

| 水道光熱費 | 19,983円 |

| 家具・家事用品 | 10,100円 |

| 衣服など | 6,065円 |

| 保険医療 | 15,759円 |

| 交通・通信 | 28,328円 |

| 教育 | 20円 |

| 教養・娯楽 | 24,804円 |

| 雑費 | 20,845円 |

| 交際費 | 25,749円 |

| 仕送り | 1,134円 |

| 直接税 | 11,976円 |

| 社会保険料 | 18,966円 |

| 合計 | 263,792円 |

(参考:総務省 2019年 家計調査報告)

夫婦2人で余裕のある生活を送りたい方は平均的な月額の支出26万円に10万円をプラスした「36万円、老後30年生きるとするなら1億3,000万円」が必要です。

独身の場合

また高齢単身無職世帯の支出はおよそ1ヶ月につき15万円です。

30年生きるとして平均的な生活を送ろうとすると5,400万円かかることになります。

<高齢単身世帯の支出内訳>

| 項目 | 金額 |

|---|---|

| 食費 | 35,883円 |

| 住居費 | 12,916円 |

| 水道光熱費 | 13,055円 |

| 家具・家事用品 | 5,681円 |

| 衣服など | 3,659円 |

| 保険医療 | 8,445円 |

| 交通・通信 | 13,117円 |

| 教育 | 47円 |

| 教養・娯楽 | 16,547円 |

| 雑費 | 14,366円 |

| 交際費 | 15,258円 |

| 仕送り | 569円 |

| 直接税 | 6,245円 |

| 社会保険料 | 5,808円 |

| 合計 | 151,596円 |

ゆとりのある暮らしを送りたい方は平均的な月額支出に7万円をプラスした「22万円」、退職後30年生きるとして6,600万円が必要と考えておくと良いです。

こちらで紹介した支出はあくまでも平均の額ですので、参考としてご利用ください。

将来お金のことで困りたくない方へ

ファイナンシャルプランナー監修

「人生100年時代に資産を築くための運用術」

「なんとなく貯金をしているけど、今のままで将来的に大丈夫なのだろうか」と悩んでいませんか?

- 老後資金はいつまでにいくら必要か

- 老後2,000万円必要なのは本当か

- 貯蓄型生命保険は本当に”安心”か

- さまざまな資産運用法を始めた場合のシミュレーション

資産運用初心者・35歳の大山さんをモデルケースとして取り上げていくので、投資や資産運用未経験の方でも理解しやすい内容です。

\自分に合う資産運用を知りたい方へ/

人生100年時代に必要な貯金額 | 企業勤めの方がもらえる年金も含めて計算

企業に勤めていて、国民年金に加えて厚生年金に加入している方を例にすると、40年間納め続けた場合、平均で毎月約20万円を受給することができます。

内訳は基礎年金が56,000円、厚生年金が146,000円で合計202,000円です。

(参考:厚生労働省 平成30年度厚生年金保険・国民年金事業の概況)

30年生きるとして、先ほど計算した毎月の支出額から年金受給額を引くと、必要な貯金額がわかります。

なお、自分の年金受給額が気になる方は金融機関などが提供しているシミュレーターで試してみてください。

2人世帯で平均的な生活を送るのに必要な貯金:2,160万円

26万円(支出) - 20万円 (年金)= 6万円/月(赤字)

6万円 × 12ヶ月 × 30年 = 2,160万円

2人世帯で余裕のある生活を送るのに必要な貯金:5,760万円

36万円 - 20万円 = 16万円/月

16万円 × 12ヶ月 × 30年 = 5,760万円

独身世帯で平均的な生活を送るのに必要な貯金:なし。1,800万円の黒字

15万円 - 20万円 = 5万円/月の黒字

5万円 × 12ヶ月 × 30年 = 1,800万円の黒字

独身世帯で余裕のある生活を送るのに必要な貯金:720万円

22万円 - 20万円 = 2万円/月

2万円 × 12ヶ月 × 30年 = 720万円

年金についても納めた期間や、個人の年収や総収入などによって異なります。

具体的に将来もらえる年金額は日本年金機構のサイトから簡単に試算することが可能です。

将来年金はもらえるの?年金制度が破綻する可能性はあるのか

年金制度自体が破綻する可能性は限りなく低いです。しかし、少子高齢化という日本の課題上、支給額が減ったり、支給にかかわる年齢が変わったりする可能性はあります。

まず、制度自体は破綻しないと考えられる理由は以下の3つです。

- 年金制度がなくなるほうが国の財政が苦しくなる

- 年金制度を社会情勢にあわせて改正している

- 年金積立金がある

仮に制度が破綻して年金がもらえなくなった場合、全国の何千万人もの高齢生活困窮者に生活保護を支給する必要が出てきます。そのほうが政府の財源は苦しくなるのです。

また、年金制度は社会情勢に合わせて、破綻しないよう改正されています。たとえば、1994年、2000年の改正で支給開始年齢は60歳から65歳まで引き上げられました。

制度が創設された1961年と現在2021年では健康水準が上がっており、同じ60歳でも健康状態が異なるためです。

「支給開始年齢が上がっているから年金制度が破綻する」と考える方もいますが、実際は「支給開始年齢を上げるなど、社会の変化に応じて調整されているから年金制度は破綻しない」と言えます。

今後も年金はほぼ間違いなくもらえるでしょう。ただし、上記のように「制度は社会の変化に応じて調整されること」には注意すべきです。

2021年4月から施行された「高年齢者雇用安定法」により、70歳までの雇用を確保する動きが出てきたり、2022年4月から年金の繰り下げ受給が75歳まで可能になったりと支給開始年齢以外の制度変更が出てきています。

年金制度がなくならない限り、生活に困窮することはないと考えられるものの、

「思っていた年齢でリタイアできなかった」

「考えていたよりゆとりのある生活ではない」

といったケースが生じる可能性があります。制度変化で自身のライフプランニングが乱れてしまわないよう、自分でできるだけの資産形成をしておきましょう。

資金計画を立ててコツコツ貯金する4つの方法

必要な貯金額を紹介しましたが、この金額を見てもっと貯金しないといけないと考えている方もいるでしょう。

そのような方にコツコツ貯金するポイントを紹介します。

その前にまずは一度資金計画を立てて、毎月どれくらいの貯金をすれば良いのか洗い出してみましょう。

やり方は簡単で紹介した金額を目標として決めて、現状の貯金額から差額を出し、定年までの年月で割ります。

統計によると30歳-39歳の2人以上の世帯の平均貯金額は529万円です。

わかりやすく530万円として、夫が35歳(定年退職65歳)の2人以上の世帯が老後も平均的な生活をするために必要な2,160万円を貯金するとして計算します。

<計算式>

2,160万円 - 530万円 = 1,630万円

1,630万円 ÷ 360ヶ月(30年) = 45,278円

そうすると1ヶ月あたり45,278円を貯金し続けていくことで目標額に達することがわかります。

目標を明確化したら、貯金するための以下4ポイントをチェックしていきましょう。

1.明確な貯金の目標・目的を持つ

貯金をするためには、最終的にどれくらいの金額を目指すのか決めておかないと毎月の貯金額がバラバラになってしまったり、どれだけ貯金しないといけないのかわからなくなったりします。

上述した資金計画の立て方をもとに、自分の状況にあてはめて一度目標額と毎月の貯金額を洗い出してみましょう。

ちなみに、目安として金融機関広報中央委員会が発表している年代別の貯蓄額をご紹介します。

| 年代 | 金融資産保有額の平均値 | 金融資産保有額の中央値 |

|---|---|---|

| 20代 | 350万円 | 235万円 |

| 30代 | 644万円 | 423万円 |

| 40代 | 1,177万円 | 686万円 |

| 50代 | 1,955万円 | 1,000万円 |

すでに老後の60歳目前となっている50代の中央値は1,000万円です。企業に勤めている方であれば退職金が1,000〜2,000万円前後期待できるため、なんとか老後資金を用意できる、というレベルの方が多いと考えられます。

今回のシミュレーションでは退職金を試算に加えなかったため、確実にもらえて金額を予想できる場合は考慮して貯金目標額にしてもいいでしょう。

2.ざっくり家計簿を付ける

家計簿をつけて毎月の収入と支出をおよそでいいので把握しておくと、貯金額を増やすために削ったほうが良い支出が見つけられます。

細かく1円まで把握する必要はないので、つけておくようにしましょう。

3.外食・家事代行・ご褒美は収支に合わせてルールを決める

支出を抑えて貯金するために外食やご褒美など、突発的な支出についてはルールを決めておくと良いです。

たとえば外食は月に1回何円まで、ご褒美はボーナスが入った月にいくらまでと決めることで、無駄遣いなどを防ぐことができます。

4.預金や保険などお金の貯め方を見直す

お金をタンス貯金や銀行預金、保険などで貯蓄している場合は、貯蓄方法を見直しましょう。投資や資産運用に回すことで、資産を増やすことができます。

銀行預金の利回りは0.001%程度です。1,000万円預けていても、100円しか増えません。一方、仮に投資で1%の利回りを出せたら、1,000倍の10万円が貯まります。

もちろん、多少のリスクはありますが、投資に対して深く知らずに「損をするのが怖い」「手を出してはいけない」と思っている方はいないでしょうか。

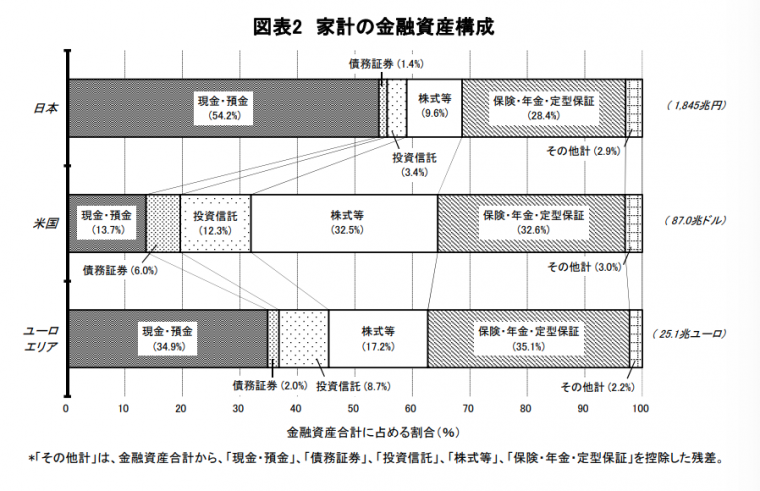

日本銀行が発表した「資金循環の日米欧比較」では、日本の家計は欧米と比べ、現金・預金比率が非常に高いことがわかっています。

※引用:日本銀行調査統計局|資金循環の日米欧比較

アメリカやヨーロッパでも、投資や資産運用に多少のリスクがあるのは同じです。このような差が出ている理由は国民性もありますが、日本は義務教育で金融リテラシーを学ぶ機会が少ないことが一因だと考えられます。

しっかり勉強したり、信頼のおけるアドバイザーに頼んだりすることで、ギャンブル性の低い投資をすることは可能です。

現在投資を一切していない方は、余剰資金から始めてみるといいでしょう。

老後資金を増やしたいときは資産運用もおすすめ

ある程度貯金ができている人は、資産運用に挑戦して余裕のある生活を目指すのも良いでしょう。

月3万円貯金しているなら、月2万円を運用、1万円を貯金に回すことで安定した資産形成ができます。

本章では積立ができる資産運用として、

上記3つを紹介します。

1.不動産投資(資産形成型)

不動産投資とは、不動産を購入して入居者からの家賃収入を得る投資です。物件購入費用が高いため、リスクが大きいと思う方も多いですが、方針によっては安定した運用も可能です。

不動産投資で大きく利益を得ようと思うと、集金代行手数料や家賃保証など管理にかかわる費用を節約する必要があります。家賃収入をほぼ丸ごと自分の収入にできる一方、災害発生時や家賃滞納時、空室時に損をする可能性が高くなります。

一方、目先の大きな利益ではなく、老後の資産形成を目的するなら、管理会社に管理を一任して低リスクでの運用もできます。家賃保証で空室リスクを緩和し、修繕費用の積立で有事に備える「ほったらかし投資」です。

ローンを組むものの、家賃収入からある程度はまかなえるため、月々の持ち出しは1〜2万円程度。ローン完済後は安定した収入が得られます。

株式投資のように値動きに一喜一憂する投資ではないため、精神的に安定して続けられるのもメリットです。

また、多くの投資は老後のための「貯蓄」を得た後はそれを切り崩す必要がありますが、不動産投資はまとまった金額ではなく不労所得の仕組みが完成して定期収入が入ってきます。

生命保険効果もあり、保険の見直しを考えている方やまだ保険に入っていない方にもおすすめできる投資です。

グランヴァンの不動産投資セミナーに

参加してみませんか?

「あなたに合った資産運用とは?」など初心者向けのテーマから、不動産投資でおさえるべきポイントまで丁寧に解説いたします。

- 参加費無料・参加はオンライン

- 強引な営業なし

- コンサルタントへの無料相談も可能

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

2.つみたてNISA

つみたてNISAとは日本に住む20歳以上の人が、少額で長期の積立や分散投資をする際に、支援してくれる非課税制度のことです。

NISAよりも投資初心者などに優しい制度になっており、つみたてNISAの口座を開設することで、公募株式投資信託や上場株式投資信託への投資で発生する分配金にかかる税金が非課税になります。

投資額は毎年40万円までと通常のNISAに比べて少ないですが、20年間で最大800万円が非課税になるので、長期的に資産運用したい方におすすめです。

3.iDeCo(個人型確定拠出年金)

iDeCo(イデコ)は自分で行う年金のことです。

iDeCo加入者は毎月一定の額を積み立てて、定期預金や金融資産を自ら運用して60歳以降に年金や一時金として受け取ります。

メリットとしては

- 積立金額がすべて所得控除の対象となり、所得税や住民税が節税できる

- 運用で発生した定期預金の利息や投資信託の利益が非課税になる

- 受け取りの際に公的年金の控除や退職所得控除の対象となる

ことがあげられます。

注意点としてiDeCoで積み立てたお金は60歳になるまで引き出せません。

しかし月額5,000円から日本に住む20歳以上であれば、誰でもはじめることができるので、資産運用が初めてでも非常に簡単です。

他にも通常の投資信託や株式投資、国債などの手段があるので、自分にあった方法を調べてみてください。

まとめ

以上、老後の貯金はいくら必要なのか、高齢世帯と独身世帯の支出と年金をもとに説明しました。

貯金は計画を立ててコツコツと行うことが重要です。

将来を見据えて今日から支出を見直したり、取り組める資産運用などを始めてみてはいかがでしょうか。

また紹介した資産運用に加えて不動産投資も老後のための、資産形成や年金対策になります。

興味のある方は不動産投資についても考えてみてはいかがでしょうか。

よくある質問

①老後にかかるお金はいくらですか?

仮に収入がなくなるタイミングを一般的な定年である60歳と考えた場合、老後を90歳までの「30年間」と定義すると、夫婦の場合9,360万円、独身の場合は5,400万円のお金があれば、老後も平均的な生活を送ることができます。

詳しくは「老後20年間の支出は夫婦で平均9,360万円、独身世帯は5,400万円」でご紹介しております。

②貯金だと目標額に届かない場合、どうしたらいいですか?

老後の資産が足りない場合は、初心者でもローリスクで始められる資産運用に挑戦してみるのも良いでしょう。月3万円貯金しているなら、月2万円を運用、1万円を貯金に回すことで安定した資産形成ができます。

初心者でも始めやすい資産運用はこの3つです。

- 不動産投資

- つみたてNISA

- iDeCo

詳しくは「老後資金を増やしたいときは資産運用もおすすめ」でご紹介しております。

自分に合った資産運用、見つけませんか?

「資産運用を始めてみたいけど、なんだか難しそう」

「今のお金の貯め方で大丈夫だろうか。なにか始めたいものの、なにがいいかわからない」

このような思いをお持ちの方は、グランヴァンとファイナンシャルプランナーが共同制作した「人生100年時代の資産運用ガイド」をご覧ください。

▼内容の一部

- 老後に2,000万円必要って本当?

- 貯蓄型保険は危険?

- 将来のためのお金を用意する低リスクな方法は?

資産運用や老後資金のアレコレを相談形式で解説しています。主要な資産運用術について網羅的に学べるガイドです。