20代に資産運用は必要?始めるべき理由やおすすめの運用方法を紹介

“資産運用”は、「ある程度出世していて、ある程度年収があって、貯金もたくさんある30代・40代の人が始めるもので、自分にはまだ遠い世界のこと」と、感じている方も多いのではないでしょうか?

投資は時間を味方につけることで投資効率がアップするため、20代の若いうちから始めるのが大切です。少なくとも「20代で資産運用を始めるのは早急すぎる」ということはないでしょう。

しかし、これまで月々の給料のいくらかを、貯金に回すことで精いっぱいだった20代の若い人たちが急に「投資をすべき」と言われても、何から手をつけていいかわからないでしょう。

そこで本記事では、20代が資産運用を始めるべき理由やおすすめの運用方法を紹介します。

目次

20代でも資産運用が必要な理由

20代から資産運用を始めるべき最も大きな理由は「不景気に耐えて自分の生活を守るため」です。

以前の日本は銀行預金の金利が高く、銀行口座にお金を預けているだけで自動的にお金が増えるような時代もありました。しかし、現在の普通預金の金利は0.001%と低金利で、銀行に預けているだけではお金は増えません。

また、原材料の高騰による物価の上昇も顕著で、食材やトイレットペーパーといった生活必需品も値上がりしています。実際に2022年には大手お菓子メーカーが2015年以来7年ぶりに値上げを実施し、店頭価格は7〜10%ほど上がっています。

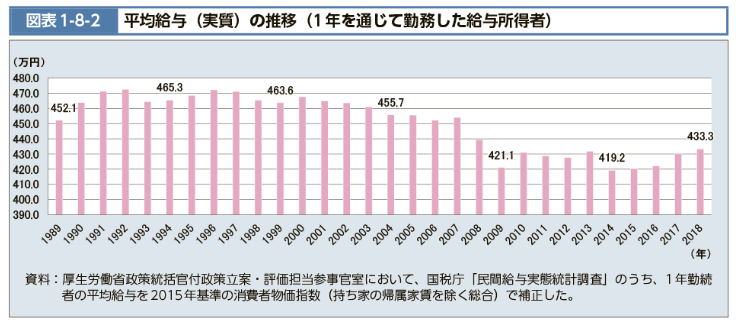

物価の上昇に合わせて給与も上昇していれば問題ありませんが、日本では1990年代をピークに平均給与が右肩下がりになっているのが現状です。

引用:厚生労働省「平均給与(実質)の推移(1年を通じて勤務した給与所得者)」

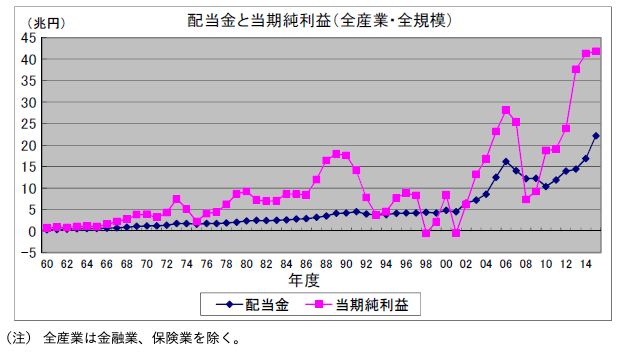

現在の日本ではインフレーションではなく、スタグフレーション(景気が後退するなかでインフレが進む現象)の兆候が見られています。一方、給与が右肩下がりになっているにもかかわらず、企業は株主への配当金を増やしています。

これらのデータから考えても、自分の身を守るためには、限られた給与だけを頼りに資産を作る貯金では不十分です。20代とまだ年齢が若くても、配当をはじめとする資産運用の恩恵を得て、自分の生活を守る意識を持たなければいけません。

将来お金のことで困りたくない方へ

ファイナンシャルプランナー監修

「人生100年時代に資産を築くための運用術」

「なんとなく貯金をしているけど、今のままで将来的に大丈夫なのだろうか」と悩んでいませんか?

- 老後資金はいつまでにいくら必要か

- 老後2,000万円必要なのは本当か

- 貯蓄型生命保険は本当に”安心”か

- さまざまな資産運用法を始めた場合のシミュレーション

資産運用初心者・35歳の大山さんをモデルケースとして取り上げていくので、投資や資産運用未経験の方でも理解しやすい内容です。

\自分に合う資産運用を知りたい方へ/

【最新調査】20代はどのような資産運用をしているの?

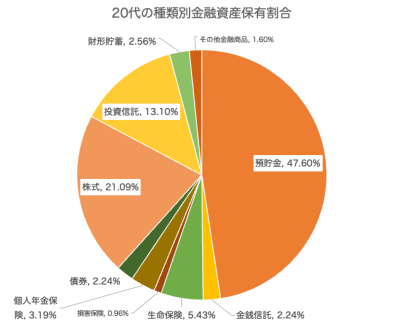

20代から資産運用を始めるべき理由・背景について解説しましたが、実際に20代はどのような資産運用をしているのか、金融資産を保有している世帯について、種類別の金融資産保有割合を見てみましょう。

参考:金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和3年以降)」

※金融資産保有世帯に限る

預貯金以外には株式や投資信託へ資産を分散していることがわかります。20代でもこのように分散投資をしていければ、将来的に大きなメリットを得られます。

20代から資産運用を始める3つのメリット

株式や投資信託を保有している世帯も多いことがわかりましたが、20代から始めることで具体的にどのようなメリットが得られるでしょうか。

3つのメリットを知り、資産運用への理解を深めましょう。

1. 複利効果を最大限に発揮できる

「複利」とは一言で言うと「利子に利子がつくこと」です。投資の世界では運用して得た利益をさらに運用することで、雪だるま式に資産を増やせます。

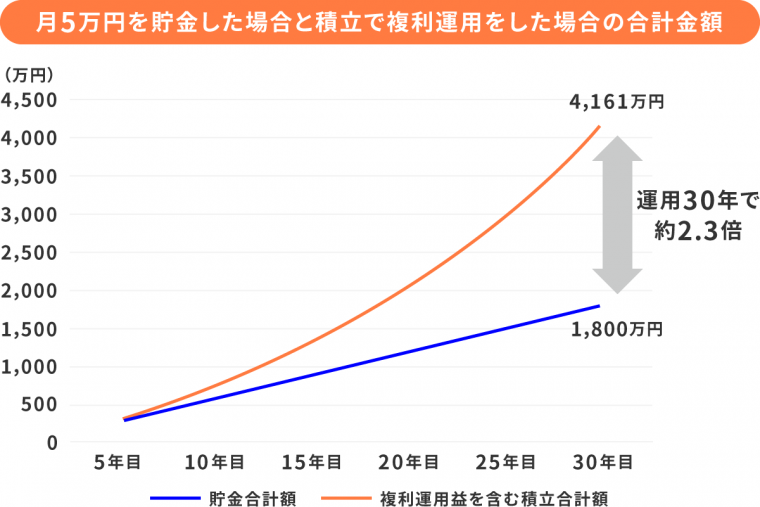

月5万円を貯金した場合と複利運用(年利5%)した場合の差を見てみましょう。

貯金の場合、一定のスピードで資産が増えていきます。一方で、複利運用の場合は運用益をさらに運用に回しているため、徐々に資産の増え方が大きくなります。元金の増加に応じて利益も増えていくため、早くから始めて長期間運用することが大切と言えるでしょう。

上記はあくまでも単純計算ですが、貯金に頼るよりも少しずつ資産運用をした方が多くの収益を生みやすいです。

20代から投資を始めることで「時間」が味方をしてくれます。そのため、利率の低い投資であっても30代40代から始める場合よりも、利益を増やせる可能性が高いことを覚えておきましょう。

2.リスク許容度が高い

20代はリスク許容度が高いため、積極的な投資ができます。リスク許容度とは、投資においてどの程度のリスクを許容できるか、どの程度の損失なら耐えられるかといった尺度です。

一般的に年齢を重ねるほど、住宅ローンや教育費、老後の蓄えなど、より多くのお金が必要になるので、お金の重要度は高くなります。一方で、年齢を重ねるごとに働ける期間(定年までの期間)が短くなり、体力も衰えてくるため、稼ぐ力が徐々に弱まってきます。

このように考えると、働ける期間や体力が豊富にあり、固定費も少ない20代の方が積極的な投資ができると言えるでしょう。

資産運用は必ずしも資産が増えるとは限りません。経済情勢によっては損失が発生する可能性もあり、資産運用の利回りとリスクは表裏一体の関係にあります。リスクの低いものほど得られる利益も少なく、リスクの高いものほど多くの利益を得られるチャンスがあります。

たとえば、40代50代で資産が減るリスクを抑えたい方は、利回り1%未満の日本国債に投資して資産を守りながら堅実に増やす投資の方が向いているでしょう。しかし、20代であれば自分の稼ぐ力が存分にあるため、ややリスクのある利回り5%以上の株などに余剰資金の一部を積極的に投資できます。

20代はリスク許容度が高く、選択できる投資の幅が広いのがメリットです。

3. 若いころから投資への理解が深まる

20代のころから資産運用を行うことで、投資への理解が深まり、ゆくゆくは自分に合った投資を自分でカスタマイズできるようになるでしょう。投資は損をする可能性もあるため、自分の資産に応じて適切なリスクを取りながら行う必要があります。

しかし、投資に慣れていない方は適切なリスクの取り方がわからず、一度の投資で多額の損失を出すケースも考えられます。極端な例ではありますが、退職金の大半を株式投資に回した結果、その企業が倒産し退職金をすべて失ってしまうといった行為です。

投資はリスク許容度を誤ると生活に支障をきたすような損失を出してしまう可能性もあります。若いころから少額でも運用していく感覚を養うことで、自分にあった方法を選択できるでしょう。

個別株や債券、投資信託など、資産運用の方法はさまざまです。金利だけではなく、値動きのタイミングやリスクなど、それぞれに特徴があるため、時間をかけて最適なポートフォリオを構築しましょう。

20代で資産運用を始める前に知っておくべき3つのこと

20代から資産運用を始めるメリットは大きいものの、お金をリスクにさらすことを「怖い」と感じる方もいるでしょう。本章では、できるだけリスクをおかさず始められるよう、資産運用を始める前に知っておきたいポイントを3つ紹介します。

1. 長期運用を前提とする

20代から資産運用をする場合は、長期運用を前提にしましょう。

FXや仮想通貨投資で短期間で莫大な資産を築いたという事例もありますが、再現性の高い方法とは言えません。むしろハイリスクハイリターンの投資方法であるため、大きな損失を出す可能性も高いです。

20代のころから資産運用を始める方は、時間を味方につけて多くの複利効果を発揮できます。「いつまでに」「いくらの」資産を築きたいのかという目標を立てて、実現可能な計画を立てましょう。

一般的にリスクをおさえた投資の利回りは3%程度、高くとも5%と言われているので、この利回りの範囲内で実現できる目標を立てることで現実的な資産形成ができるでしょう。

2. 分散投資をする

投資の恩恵を受けながらも極力リスクを下げるには分散投資がおすすめです。投資のスタンスには、単一の金融商品や銘柄に投資する集中投資と、投資対象を複数に分ける分散投資があります。

集中投資は単一のものに投資をするため、投資対象が値上がりすることで多くのリターンを得られる可能性があります。しかし、企業の倒産など損失が出た際には、多くの資産を失う恐れもあるため注意しなければいけません。

一方で、分散投資の場合は1つの投資対象で損失を出したとしても、ほかの資産でカバーできます。分散投資の考え方は以下を参考にしてください。

- 投資対象の分散:株式、債券、投資信託、ETF、不動産、金など

- 投資地域の分散:国内、海外先進国、新興国など

- 投資タイミングの分散:一度にまとめてではなく、複数に分ける(定期積み立てなど)

リスクの高い資産と低い資産を組み合わせたり、不動産や金のような現物資産に投資したりと、自分のポートフォリオを考えてみましょう。

3. 余剰資金で行う

資産運用は損失が発生する可能性もあるため、余剰資金で行いましょう。余剰資金とは、手持ちの資産から生活費や非常時に備えておくべきお金を差し引いたものです。余剰資金を運用に回すことで、万が一損失が発生しても生活に支障をきたす心配はありません。

しかし、人それぞれ生活費は異なるため、いくらのお金を手元に残しておくべきかは一概には言えません。「会社員か」「自営業か」で取れるリスクも異なるので、まずは自分が毎月いくらあれば生活できるのかを把握しましょう。

株や投資信託といった金融商品の損益が決定するのは、売却した時点です。逆に言えば、一時的な値下がりによって損失が出ていても、また値上がりするまで耐えられれば、損失を被ることはありません。

したがって、投資をする際は一時的に損失を被っても、耐えられる金額にしましょう。

そのうえで、会社員の方であれば生活費の半年分、自営業の方であれば1年分の生活費があればひとまず安心と言えるでしょう。

20代でも挑戦しやすい6つの資産運用方法

ポイントをおさえたら、具体的にどのような投資に挑戦すべきか、20代でも挑戦しやすい6つの資産運用をチェックしましょう。

20代のころから少額でも資産運用を行うことで、時間を味方につけた運用が可能です。

1. 株式投資・ETF

「資産運用」と聞くと、真っ先に思い浮かぶのが、株式投資という方も多いのではないでしょうか。

株式を買うだけで資産運用になるため、20代でも挑戦しやすい資産運用方法の1つです。もともとは100株単位での購入が一般的でしたが、近年では1株から購入できるサービスもあるため、少額で株式投資をスタートできます。

株式投資を成功させようと思うと、自然に国内外の経済情勢や、企業の情報などを集めるようになるので、他の資産運用を始める際の”基盤”ともなります。

また、株式と似た資産運用方法がETFです。ETFは上場投資信託といい、日経平均株価やTOPIXなど、特定の指数に連動する金融商品です。

これだけでは難しく聞こえるかもしれませんが、株の詰め合わせパックと考えるとわかりやすいでしょう。

ETFを1つ購入するだけで複数の個別株に分散投資しているのと同じ効果があるため、資産運用初心者の方にもおすすめの金融商品です。個別株に集中投資するのが不安という方はETFから始めてみるのもいいでしょう。

なお、株式やETFの投資対象は日本だけではありません。証券口座さえあれば、外国の株式やETFにも簡単に投資できます。

外国の株式やETFに投資することで、為替リスクへの備えにもなります。円安時は外国の株式やETFを所有していることで利益を得やすいため、日本の「円」の価値に不安がある方は、外国株や海外ETFにも挑戦してみましょう。

2. 国内債券取引

債権取引は、日本にお金を貸すと、満期(5年後)に利息が付いて返ってくるという仕組みを利用した資産運用です。

リターンの利率はごくわずか(0.05%)ですが、銀行の預金金利よりは高いため、ただ銀行に預けているよりは効率良く資産運用できるでしょう。さらに投資先が「日本国」であるため、国が崩壊しない限りは価値がゼロになることのない、きわめてリスクの少ない金融商品です。

「貯金感覚で、できるだけリスクの少ない資産運用をしてみたい」という20代の方にはおすすめの方法と言えるでしょう。

3. 投資信託

「資産運用の専門知識がまだ足りないだろう、だから怖い…」という20代の人は、投資信託を検討してみましょう。

投資信託は、”あなた”を含む複数の投資家から資金を集め、投資のプロが様々な商品へ投資を代行してくれる仕組みのことで、お金の知識がなく不安な方にも向いています。

また、分散投資されているためリスクが小さいこともポイントです。

はじめて投資信託に取り組むなら、いきなり高利回りを狙おうとはせず、平均点(約3〜5%の利回り)を狙っていくといいでしょう。

以下は、投資信託のポイントを簡単にまとめたものです。

- 運用管理手数料(信託報酬)が安い投資先を探す

= 運用管理手数料は保有の間は支払い続ける「ランニングコスト」 - 販売手数料が安いネット証券を探す

= 販売手数料は購入時にかかる「イニシャルコスト」(初期費用) - インデックスファンド(指標に合わせて自動購入)を選ぶ

= アクティブファンド(人が手動購入)は手数料が高く、かつインデックスファンドの方が実は成績がいいと言われるため - 過去の成績は無関係である

- 運用管理手数料が高いため、毎月分配型は選ばない

ちなみに、投資信託というシステム自体は、初心者向けに限ったものではなく、幅広い層が利用しています。

玄人向けハイリスク・ハイリターン投資信託がある一方、投資初心者向けのローリスク・ローリターン投資信託もあるので、これから資産運用を始める方は、まずはローリスク・ローリターン投資信託から始めてみましょう。

4. 貯蓄型保険

「増やす」ことより「備える」ことに重きをおいた、慎重な資産運用をしたい方は、貯蓄型保険への加入がおすすめです。

貯蓄型保険は、すぐさま大きなリターンを得られるわけではありませんが、保険の満期後には、これまで積み立ててきた金額よりも多くの返戻金が入ってきます。(一方で、貯蓄型保険を早期解約する場合は、返戻金が積立額を下回るケースがあるため解約時期には注意が必要です。)

貯蓄型保険には、様々な種類があり代表的なものは以下のとおりです。

- 低解約返戻金型終身保険

- 養老保険

- 学資保険

- 個人年金保険

どの貯蓄型保険も、”今のお金を増やす”というより”将来の生活に備える”ことに重きを置いています。お金が長期間拘束されるデメリットはありますが、半ば強制的に資産運用できるため、自分でお金を管理するのが苦手という方にもおすすめの方法です。

5. 積立FX

FXとは、外国為替証拠金取引のことを指します。外国為替相場に関する十分な知識がなければハイリスクであり、「初心者はFXに手を出さないほうがいい」という意見も多い投資方法です。

しかし、FXの中でも比較的リスクの少ない手法があります。それが「積立FX」です。

積立FXでは、定期的に一定額の外貨を購入する仕組みになっており、円安・円高に関わらず投資額が平準化されます(ドルコスト平均法)。端的に言うと、定期預金に近い感覚でFXができるということです。

積立FXは通常のFXよりも手数料が高く、平準化されるが故に大きな収益が生まれることはありません。

しかし、FXにおいて最も警戒すべき、激しい値動きによる損失リスクを抑えられる点では、20代の投資初心者にも易しい資産運用方法だと言えます。

「積立FXと外貨預金の何が違うの?」と、感じる方も多いでしょう。積立FXは外貨預金と違い、外貨をすぐに円に戻せるため、柔軟な投資が可能です。

6. 不動産投資

不動産投資と聞くと、敷居が高そうな印象を持つ人が多いのではないでしょうか。しかし、不動産投資は知識をつけて良い管理会社がサポートにつけば、長期間安定的に利益を得られる可能性がある投資方法です。

不動産投資は自分で不動産を購入し、自らが「大家さん」になるものだけではなく、投資信託タイプで毎月1万円から始められるものもあります。

すぐに高額な不動産投資を行うのは難しいため、20代でも始めやすい不動産投資について見てみましょう。

低リスクな小口の不動産投資

少額でも始められる小口の不動産投資には以下の3種類があります。

- 小口化不動産投資

- REIT

- 少額不動産クラウドファンディング

それぞれの特徴とメリット・デメリットを見てみましょう。

1)小口化不動産投資

小口化不動産投資とは、1つの不動産を小口に分けて複数の投資家から資金を募って投資する方法です。

通常の不動産投資は、土地と建物を合わせて数千万円が必要となり、多くの人がローンを組みますが、小口化不動産投資では1口数百万円から投資できます。

投資家は小口に分けられた不動産の一部を所有する権利を得られ、出資した資金の割合に応じて利益が分配されます。

優良物件に少額で投資できるメリットがある一方、対象物件が少なく、物件選びの選択肢が限られるのがデメリットです。

2)REIT

REIT(不動産投資信託)では、投資法人が投資家から資金を集めて、複数の不動産に投資をします。株式投資信託の投資先が「会社の株」ではなく「不動産」になったものと考えるとわかりやすいでしょう。

REITは、10万円以下の少ない資金でも不動産投資を始められます。

配当のほかに、上場株式と同じように取引所で売買できるため、換金性に優れているという特徴があります。一般的な不動産投資よりも価格変動が激しい商品で、短期的なレートを追うと損失が出る可能性もあるため注意しましょう。

また、投資法人が倒産した場合、REITは上場廃止され、不動産が売却されます。売却金から投資家に資金返還されますが、満額返金されない可能性があります。

3)少額不動産クラウドファンディング

不動産のクラウドファンディングは、近年注目されるようになった投資商品です。一般的なクラウドファンディングと同様に、インターネットを介して出資を募り、不動産を建築・運用します。

1万円など、少額から始められるため、元手がない方でも自由に投資先を決めて始められる商品です。なお、投資先が倒産した場合、資金が返金されない可能性があることに加え、途中解約や、運用期間中の出金ができないデメリットもあります。

しっかり収益を得るなら「区分マンション投資」

前章で紹介した小口の不動産投資方法は、少ない元手で始められる分、まとまった収益が欲しい人にはあまり向いていません。「自分で不動産を運用して経験を積みたい」「まとまった不労所得を得たい」と考えている方には、マンションの1室を対象に運用する区分マンション投資がおすすめです。

安定した家賃収入を得るために「新築」「駅チカ」「主要駅へのアクセス良好」といった空室リスクの低いアパートやマンションを一棟購入しようとすると、億単位の費用がかかります。

さらに建物全体のオーナーが自分になるため、管理コストも高くなり、20代の方には難しい投資と言えるでしょう。

一方、区分マンションであれば1室ずつ売り出されているため、ローンを活用することで自己資金10〜100万円程度で購入できる物件もあります。

不動産は株式や投資信託と比べると売却がしにくく、流動性の低い投資商品ですが、区分マンションの場合は他の不動産より需要が高く、比較的売却しやすいのが特徴です。

いざという時の出口戦略を考えやすいのは区分マンションならではと言えるでしょう。

グランヴァンの不動産投資セミナーに

参加してみませんか?

「あなたに合った資産運用とは?」など初心者向けのテーマから、不動産投資でおさえるべきポイントまで丁寧に解説いたします。

- 参加費無料・参加はオンライン

- 強引な営業なし

- コンサルタントへの無料相談も可能

今なら参加後のアンケート回答で

「Amazonギフト券3,000円分」をプレゼント!

税制優遇制度を活用したおすすめの資産運用

日本では「貯蓄から投資へ」の動きを加速させるために、資産運用で税制優遇が受けられる制度を用意しています。

先述した20代でも挑戦しやすい資産運用方法の内容と合わせて考えることで、よりお得に資産運用できるでしょう。

NISA

NISA(ニーサ)は、個人投資家向けの税制優遇制度のことで、正式名称を「少額投資非課税制度」と言います。

NISA専用の口座を開設し、その口座で株式取引や投資信託などの資産運用を行うと、以下のようなメリットが得られます。

- 配当金や売却益に税金がかからない

- 確定申告が不要

これらのメリットについて説明していきます。

配当金や売却益に税金がかからない

通常、金融商品の売買や配当による利益を得た場合、利益に対して約20%の税金が課されます。つまり、10万円の利益が出た場合、そのうちの2万円ほどを納税しなくてはいけません。

「少額投資非課税制度」という名前からもわかるとおり、NISAを活用した場合は限度額未満の利益に対して税金が加算されないため、10万円の利益を得ても全額が手元に残ります。

この税制上の優遇は一般NISAの場合、年間投資額120万円が限度で、5年間という期限が設けられています。つまり5年間で600万円分を非課税で投資できるのです。

確定申告が不要

NISA専用口座内の資産運用は、利益に税金がかかっていないため、税務署への確定申告が不要です。

もしもNISA口座ではなく一般口座で取引をする場合は、年間20万円以上の利益が出ると確定申告が必要となります。

確定申告は慣れていないと手間と時間がかかる場合が多いので、気軽に始められるNISAは20代の投資初心者の方にもおすすめです。

iDeCo

iDeCoとは公的年金にプラスして給付を受けられる私的年金制度の1つです。制度は「年金」であるため、原則として受け取れるのは60歳以降です。

iDeCoを活用することで、以下のようなメリットがあります。

- 掛金が全額所得控除になる

- 運用益が非課税になり受取時も控除が適用される

それぞれについて解説します。

掛金が全額所得控除になる

iDeCoは毎月の掛金が所得控除の対象になります。

たとえば、iDeCoで毎月2万円の積立をしている方は、年間で24万もの掛金が全額所得控除になります。

年間の課税所得が300万円の方であれば、iDeCoの掛金分を差し引くと「300万円-24万円」で課税所得は276万円になります。

課税所得に対して所得税10%、住民税10%が課税される場合、税金の差は以下のとおりです。

- 課税所得300万円:税金60万円

- 課税所得276万円:税金55.2万円

- 差額:48,000円

このように、iDeCoを活用することで、資産運用しながら節税できます。なお、iDeCoの掛金の上限額は毎月55,000円です。

運用益が非課税になり受取時も控除が適用される

iDeCoはNISA同様に運用益が非課税となります。通常、金融商品の売買や配当による利益を得た場合、利益に対して約20%の税金が課されますが、iDeCoであれば運用益に対して税金が課される心配はありません。

また、iDeCoは原則60歳から受け取り可能になりますが、受取時にも控除が適用されます。

- 一括受け取りの場合:退職所得控除の対象

- 分割受け取りの場合:公的年金等控除の対象

なお、会社の退職金とiDeCoの受け取り金額の合計が、退職所得控除の枠を上回るかどうかでお得な受け取り方は異なります。

20代の方が年金を受け取るのはまだまだ先のことですが、受け取り方によって税金が異なることは頭の片隅に入れておきましょう。

20代初心者での資産運用なら”お任せ運用”も有り

- 資産運用に関する勉強が間に合わない、このまま時間だけ過ぎてしまいそう

- 仕事で頭がいっぱいで個人で運用している資産を管理できるか分からない

- とにかく失敗やリスクが怖い …etc

上記のようなお悩みをかかえる方は、進化したテクノロジーや頼れる専門家に資産運用を任せるのもおすすめです。

初心者ならではの資産運用の悩みは、以下のような方法で解決できることを、覚えておきましょう。

AI (ロボアドバイザー・AI投資信託など)

AIがどんどん発展していく現代、何とAIが1人1人にあった資産運用の提案・運用代行を行ってくれる時代になりました。

細かなライフプランに適応した判断は、まだAIには難しいようですが、今後の研究でより緻密な判断ができるようになる可能性もあるでしょう。

ロボアドバイザーやAI投資信託は、資産運用を完全に自動で行いたい方や、感情が入らない機械的な投資を行いたい方などに向いています。

FP (ファイナンシャルプランナー)

資産運用に限らず、”お金”に関することでとても頼りになるのがFP(ファイナンシャルプランナー)の存在です。

ファイナンシャルプランナーには企業に所属している人と、独立している人がいます。

「特定の商品を紹介する必要性がない」または「顧客の成功が自分の収入へ直結する」などの背景から考えると、本当に自分に合った資産運用方法を提案してもらいやすいのは、独立しているFPでしょう。

ただし独立系FP(IFA)は、個人の運用能力に差があることが分かりにくいので、慎重に選ばなくてはいけません。そのため、信頼できる人物から紹介を受けたFPに話を聞いてみるのが安心でしょう。

< お任せ運用の注意点 >

AIでもFPでも、資産運用方法の選択を任せる場合に気をつけたいのは、必ず成功するわけではないことです。

専門知識がない初心者が独自に資産運用をするよりも成功率は高いかもしれませんが、貯金とは異なり資産運用に”絶対”はありません。

そのため、資産運用・投資の最終判断は自分で行う必要があります。

【まとめ】20代から資産運用を始めて資産を増やそう

20代から徐々に資産運用を行い、お金を増やすことについて学びましょう。

少額からでもコツコツと資産運用をして資産を増やすことで、将来的にリターンの大きい不動産投資などにも手が出せるようになります。

マネーリテラシーを高めるためにも、20代のころから、資産運用についてアンテナを張っておきましょう。

信頼と実績で選ばれる不動産投資会社が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※)となり、多くのオーナー様からご紹介いただく企業へと成長してきました。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして25年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成